Das erwartet Sie hier

Was Handwerker über die Berufsunfähigkeitsversicherung wissen sollten, was sie kostet und wie Sie die optimale Absicherung finden.

Inhalt dieser SeiteDas Wichtigste in Kürze

Das sollten Handwerker über die Berufsunfähigkeitsversicherung wissen

Warum können Sie den Inhalten dieser Seite vertrauen?

Die Inhalte dieser Seite wurden von unserer Fachredaktion in enger Zusammenarbeit mit unseren zertifizierten Experten zu diesem Themenbereich erstellt, um Ihnen aktuelle und fachlich korrekte Informationen zu bieten. Qualitätskontrollen stellen sicher, dass die Inhalte dieser Seite regelmäßig aktualisiert und ergänzt werden.

Wie funktioniert die BU?

Mit einer Berufsunfähigkeitsversicherung (BU) sind Sie für den Fall abgesichert, dass Sie nach einer Krankheit oder einem Unfall nicht mehr oder nur noch eingeschränkt in Ihrem Beruf tätig sein können. Geschieht dies, erhalten Sie eine monatliche Rente. Diese gleicht die Einkommenseinbußen durch die Berufsunfähigkeit ein Stück weit aus und wird auch dann gezahlt, wenn Sie einen anderen Beruf ergreifen, der jedoch nicht gleichwertig mit dem alten Beruf ist.

Besonderheiten für Handwerker

Handwerker haben ein besonders hohes Berufsunfähigkeitsrisiko, müssen deswegen jedoch auch mit höheren Versicherungsbeiträgen rechnen als Büroarbeitskräfte. Die Kosten hängen jedoch auch von ihrem Alter, Gesundheitszustand, der Ausbildung und dem konkreten Handwerksberuf ab. Für selbständige Handwerker sind die Gestaltung der Umorganisationsklausel und unter Umständen auch die Arbeitsunfähigkeitsklausel relevant.

Tipp: Wenn Sie noch in der Schule sind, aber nach dem Abschluss eine Ausbildung in einem Handwerksberuf in Erwägung ziehen, sollten Sie sich am besten noch als Schüler versichern. Mittlerweile gibt es viele Versicherer, bei denen kein Beruf nachgemeldet werden muss.

Vorteile einer Berufsunfähigkeitsversicherung für Handwerker

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Warum brauchen Handwerker eine Berufsunfähigkeitsversicherung?

Private BU für Handwerker besonders sinnvoll

Um sich im Fall einer Berufsunfähigkeit vor finanziellen Einbußen und existenziellen Risiken zu schützen, hilft auch Handwerkern nur eine private Berufsunfähigkeitsversicherung. Dies gilt unabhängig davon, ob sie angestellt oder selbständig sind. Jeder Vierte wird vor dem gesetzlichen Rentenalter berufsunfähig (Quelle: GDV). Handwerker sind häufig besonderen Belastungen und Gefahren am Arbeitsplatz ausgesetzt und haben damit ein erhöhtes Risiko.

Unfallquote liegt bei 94 Prozent

Laut einer Studie des Spitzenverbandes der Deutschen Gesetzlichen Unfallversicherung (DGUV) tragen Handwerker ein erhöhtes Risiko, einen Arbeitsunfall zu erleiden. Ein solcher Arbeitsunfall kann im schlimmsten Falle zu einer dauerhaften Berufsunfähigkeit führen – schützen Sie sich rechtzeitig!

Typische Ursachen für Berufsunfähigkeit

Studie: Die sechs gefährlichsten Berufe Deutschlands

| Branche | Unfälle je 1.000 Vollarbeiter (2022) |

|---|---|

| Baukonstruktionsberufe | 124 |

| Abfallentsorgung | 95 |

| Kinder- und Lernbetreuung | 87 |

| Fachkräfte Innenausbau | 77 |

| Nahrungsmittelverarbeitung | 68 |

| Lokomotivführer | 63 |

| Durchschnitt aller Berufe | 18,7 |

Nicht auf staatliche Leistungen verlassen

Im Unterschied zu Selbständigen und Unternehmern anderer beruflicher Bereiche, die ausschließlich im privaten Rahmen vorsorgen können, besteht für selbständige Handwerker ein gewisser Grundschutz. Handwerker, die Inhaber eines Betriebs sind und damit einen Eintrag in der Handwerksrolle haben, müssen sich in der gesetzlichen Rentenversicherung versichern. Eine Befreiung ist erst nach einer 18-jährigen Mitgliedschaft möglich.

Dadurch ist es selbständigen Handwerkern möglich, im Bedarfsfall auf die gesetzliche Erwerbsminderungsrente zu zählen. Allerdings sind die Leistungen dieser sehr beschränkt – und selbst bei voller Invalidität bekommen Betroffene je nach Geburtsjahr lediglich 30 bis 50 Prozent ihres letzten Nettolohns als Rente. Das bedeutet in jedem Fall einen erheblichen Einkommensverlust und einen meist tiefen finanziellen Einschnitt. Daher lohnt sich die zusätzliche private Absicherung.

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Wann und was genau leistet sie?

Monatliche Berufsunfähigkeitsrente

Die Leistung der Berufsunfähigkeitsversicherung besteht aus einer monatlichen Berufsunfähigkeitsrente. Die Höhe der Berufsunfähigkeitsrente kann im Vorfeld weitgehend selbst bestimmt werden und sollte sich am aktuellen Nettoverdienst orientieren. Nicht nur die laufenden Lebenshaltungskosten, sondern auch eventuelle Zahlungsverpflichtungen wie beispielsweise Forderungen aus Krediten sollten davon abgedeckt werden. Als Mindestsumme werden 1.000 Euro empfohlen.

Eine Nachversicherungsgarantie ermöglicht es Ihnen, die Höhe Ihrer Berufsunfähigkeitsrente später anzupassen, ohne dass Veränderungen in Ihrem Gesundheitszustand dem im Weg stehen oder dies teurer machen. So können Sie beispielsweise als Auszubildender mit möglichst niedrigen monatlichen Beiträgen einsteigen und später die Beiträge, aber auch die Rente erhöhen, wenn sich Ihr Einkommen und Ihre finanziellen Verpflichtungen ändern.

Wann zahlt die Versicherung?

Die Berufsunfähigkeitsversicherung zahlt in der Regel, wenn die folgenden Bedingungen erfüllt sind:

- Sie sind zu mindestens 50 Prozent in der Ausübung Ihrer Arbeit eingeschränkt.

- Dieser Zustand wird voraussichtlich mindestens sechs Monate anhalten.

Wichtig: Umorganisationsklausel

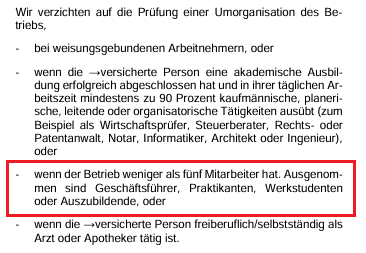

Bei Selbständigen ist in vielen Fällen eine Prüfung vorgesehen, ob sie durch eine Umorganisation ihre Arbeit so umgestalten können, dass sie trotz ihrer gesundheitlichen Einschränkungen weiter arbeiten können und entsprechend keinen Anspruch auf eine Berufsunfähigkeitsrente haben.

Beim Abschluss einer privaten Berufsunfähigkeitsversicherung sollten selbständige Handwerker auf jeden Fall darauf achten, dass eine Umorganisationsklausel ausgeschlossen wird oder dass diese nur vertretbare Einschränkungen vorsieht, zum Beispiel maximal 20 Prozent weniger Einkommen. Sonst kann es sein, dass man im Leistungsfall dazu verpflichtet wird, den eigenen Betrieb umzustrukturieren und dabei signifikante finanzielle Einbußen in Kauf zu nehmen. Gerade bei kleinen Unternehmen verzichten Versicherer auch auf die Prüfung der Umorganisation. Das kann beispielsweise so aussehen:

Wichtig für alle Versicherungsnehmer ist die Gestaltung der Verweisung. Achten Sie darauf, dass der Versicherer auf die sogenannte abstrakte Verweisung verzichtet. Andernfalls kann er Sie im Fall einer Berufsunfähigkeit auf eine gleichwertige Arbeit verweisen, die Sie theoretisch noch ausüben können, und entsprechend nicht zahlen – unabhängig davon, ob Sie tatsächlich einen neuen Job gefunden haben.

Weitere mögliche Leistungen

Versicherer bieten neben der Berufsunfähigkeitsrente auch verschiedene Zusatzleistungen an. Möglich sind beispielsweise:

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Was kostet das Ganze?

Rechenbeispiel: Zimmermann

Unser Beispielkunde hat soeben seine Ausbildung zum Zimmermann abgeschlossen und hat weder Vorerkrankungen noch gefährliche Hobbys:

| Einstiegsalter | 21 Jahre |

| Schlussalter | 65 Jahre |

| Beruf | Selbständiger Zimmermann (30 Prozent Bürotätigkeit) |

| Berufsunfähigkeitsrente | 1.500 € |

| Monatlicher Zahlbeitrag | 145 € |

Rechenbeispiel: Maschinenbautechniker

Ein wichtiger Kostenfaktor ist der Beruf. Als Maschinenbautechniker würde der Beispielkunde selbst bei einer längeren Laufzeit weniger zahlen:

| Einstiegsalter | 21 Jahre |

| Schlussalter | 67 Jahre |

| Beruf | Angestellter Maschinenbautechniker (40 Prozent Bürotätigkeit) |

| Berufsunfähigkeitsrente | 1.500 € |

| Monatlicher Zahlbeitrag | 47 € |

Die Berufsgruppe der Handwerker wird von Versicherern stets in höhere Risikogruppen eingestuft. Dadurch sind Handwerker oftmals mit hohen monatlichen Kosten konfrontiert, was dazu führt, dass sich viele gegen eine Berufsunfähigkeitsversicherung entscheiden. Dennoch sollten Sie nicht zu früh aufgeben und sich beraten lassen, ob für Sie eine bezahlbare Versicherung möglich ist.

Davon hängen die Kosten ab

Was Sie für Ihre Versicherung zahlen, hängt entscheidend davon ab, wie hoch der Versicherer Ihr Risiko für eine Berufsunfähigkeitsversicherung hält.

- Beruf

- Einstiegsalter

- Gefährliche Hobbys

- Vorerkrankungen und andere gesundheitliche Risikofaktoren wie zum Beispiel Rauchen oder Übergewicht

- Höhe der gewünschten Berufsunfähigkeitsrente

- Vertragslaufzeit

Achten Sie darauf, die Fragen nach Ihrer Gesundheit und zu weiteren Risikofaktoren korrekt, vollständig und in Übereinstimmung mit Ihren Krankenakten zu beantworten. Nur so können Sie sicher sein, dass die Berufsunfähigkeitsversicherung auch wirklich zahlt, wenn Sie sie brauchen!

So kalkulieren Versicherer das Risiko von Handwerksberufen

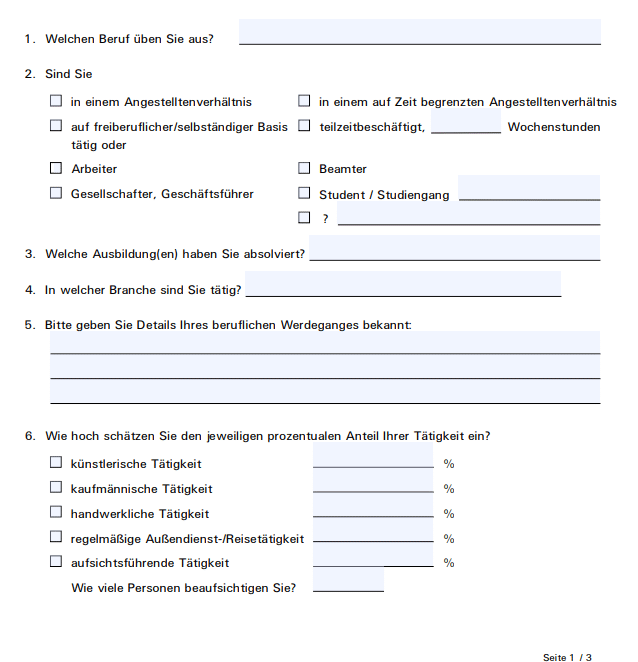

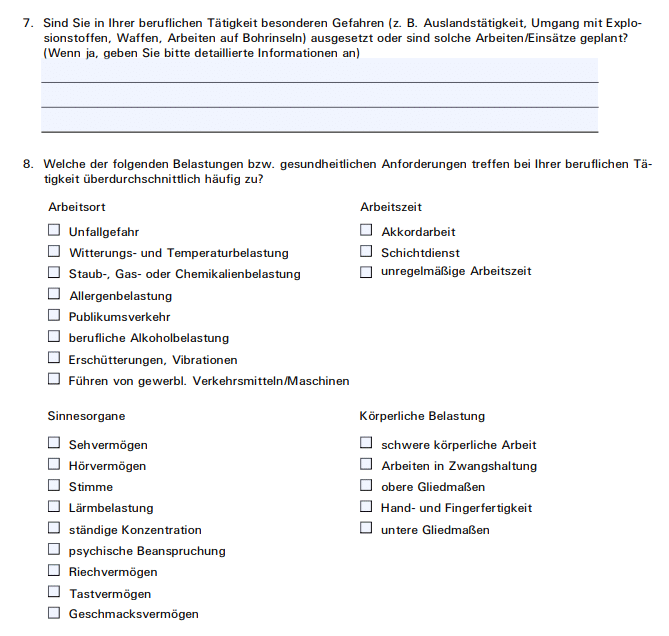

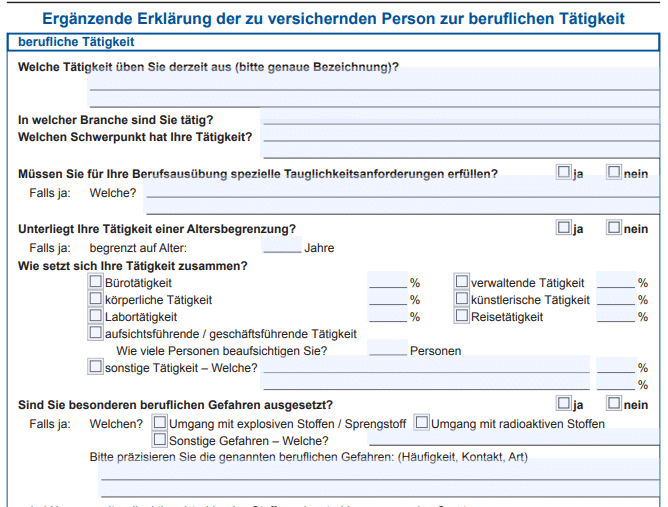

Versicherer fragen nach Ihrer genauen Berufsbezeichnung und dem Anteil handwerklicher Tätigkeit an Ihrem Arbeitsalltag:

Hinzu kommen detaillierte Fragen zu Risiken in Ihrem Arbeitsalltag:

Darin sind sich verschiedene Versicherer sehr ähnlich. Sie unterscheiden sich jedoch teilweise darin, wie sie unterschiedliche Berufe und Risiken bewerten.

Berufsunfähigkeitsversicherungen für Handwerker im Test (2025)

Alle aktuellen Testsieger für Handwerker (2025)

Das Institut für Vorsorge und Finanzplanung (IVFP) hat Berufsunfähigkeitsversicherungen umfassend getestet. Laut IVFP eignen sich vor allem die LV 1871, die Swiss Life und die Europa für handwerkliche Berufe und werden in allen Teilbereichen mit der Bestnote „exzellent“ bewertet.

Das IVFP-Rating 2023

Das Institut für Vorsorge und Finanzplanung (IVFP) untersucht in regelmäßigen Abständen unterschiedliche Berufsunfähigkeitsversicherer und ihre Tarife. Dabei wird unter anderem ein besonderer Fokus darauf gelegt, ob die getesteten Tarife sich für die Berufsgruppe der handwerklichen Berufe eignen. Auch im Jahr 2023 wurden insgesamt 57 Tarife von 48 Berufsunfähigkeitsversicherern in den Teilbereichen Unternehmensqualität, Rendite, Flexibilität und Transparenz unter die Lupe genommen und anhand von über 100 Kriterien bewertet.

Für handwerkliche Berufe ist vor allem der Teilbereich Unternehmensqualität besonders wichtig. Denn Handwerker sind oft körperlich stark beansprucht und haben ein höheres Risiko, berufsunfähig zu werden. Eine hohe Unternehmensqualität garantiert, dass der Versicherer finanziell stabil und zuverlässig ist, um im Ernstfall schnell und unbürokratisch zu leisten. Im Folgenden sehen Sie daher alle Berufsunfähigkeitsversicherungen, die sowohl in der Gesamtnote als auch im Teilbereich Unternehmensqualität mit „exzellent“ ausgezeichnet werden.

Testsieger handwerkliche Berufe

Ausschnitt der Testsieger für alle Berufe (2025)

Die ganze Tabelle und die aktuellen Testsieger der Berufsunfähigkeitsversicherung sowie die Empfehlungen unserer Experten finden Sie hier:

Alle Berufsunfähigkeitsversicherer im Test (2025)

So finden Handwerker die optimale BU

Darauf sollten Sie achten

Da die Berufsunfähigkeitsversicherung für Handwerker teuer werden kann, ist hier ein ausführlicher Versicherungsvergleich besonders wichtig. Unsere Fachberater können Ihnen bei der Wahl helfen und unterstützen Sie auch bei einer anonymen Risikovoranfrage, wenn dies in Ihrem Fall sinnvoll ist.

Diese Fehler sollten Handwerker beim Abschluss einer Berufsunfähigkeitsversicherung unbedingt vermeiden.

Diese Anbieter empfehlen unsere Experten für Handwerker

Unsere Experten der Berufsunfähigkeitsversicherung empfehlen für die Berufsgruppe der Handwerker unter anderem folgende Anbieter:

„Je nach Ihrer individuellen Situation, Ihren persönlichen Anforderungen und Ihrer konkreten Berufsausübung können wir Ihnen noch weitere Berufsunfähigkeitsversicherer empfehlen. Gerade bei einer Berufsunfähigkeitsversicherung kommt es bei der Wahl des Anbieters immer auf den Einzelfall an. Lassen Sie sich daher von uns individuell beraten – gemeinsam finden wir den besten Tarif für Sie.“

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Wichtige Tipps unserer Experten für Sie

Experten-Tipp 1:

BU-Alternativen für Handwerker

„Für Handwerker, für die der Abschluss einer Berufsunfähigkeitsversicherung nicht möglich oder zu teuer ist, kann sich eine kostengünstigere Grundfähigkeitsversicherung als Alternative zur Berufsunfähigkeitsversicherung lohnen. Mit dieser werden bestimmte Fähigkeiten, wie beispielsweise der Gebrauch der Hände oder das Sehen abgesichert.“

Experten-Tipp 2:

Je früher, desto günstiger

„Eine Berufsunfähigkeitsversicherung sollte so früh wie möglich abgeschlossen werden, da die Beiträge mit zunehmendem Eintrittsalter steigen. So ist die Berufsunfähigkeitsversicherung für einen 40-jährigen Dachdecker durchaus teurer als beispielsweise für einen 16-jährigen Azubi im Handwerksbetrieb. Auch die Gesundheitsprüfung ist in jungen Jahren für viele Antragsteller noch kein Hindernis. Einige Anbieter bieten auch vereinfachte Gesundheitsprüfungen mit kürzeren Abfragezeiträumen für junge Leute an.“

Experten-Tipp 3:

Berufswechsel

„Ebenfalls interessant ist die Möglichkeit, die Beiträge nach einem Berufswechsel anzupassen, zum Beispiel wenn man aus einer körperlich anspruchsvollen Tätigkeit in einen Bürojob wechselt. Normalerweise gibt es keine Pflicht, einen Berufswechsel bei der Versicherung zu melden, doch in diesem Fall könnte es sich in Form von niedrigeren Beiträgen auszahlen.“

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Weitere Berufsgruppen der Berufsunfähigkeitsversicherung

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.