Das erwartet Sie hier

Welche Versicherungen für digitale Berufe sinnvoll sind und auf welche Sie auf keinen Fall verzichten sollten.

Inhalt dieser SeiteDas Wichtigste in Kürze

Welche Versicherungen sollte jeder Unternehmer abschließen?

Als Unternehmer ist es wichtig, sich und seine Mitarbeiter sowie das Unternehmen selbst umfassend abzusichern. Manche Versicherungen sind sogar verpflichtend, um bestimmte Berufe ausüben zu dürfen.

Versicherungen für alle Unternehmer

Unabhängig von digitalem oder nicht digitalem Beruf: Diese Versicherung benötigt jeder Gewerbetreibende:

- Krankenversicherung

- Betriebshaftpflichtversicherung

- Berufshaftpflichtversicherung oder Vermögensschadenhaftpflichtversicherung

- Rechtsschutzversicherung

- Geschäftsinhaltsversicherung

Krankenversicherung

Die Krankenversicherung ist eine der Pflichtversicherungen in Deutschland. Ob man eine gesetzliche oder private Krankenversicherung abschließt, bleibt dabei jedem selbst überlassen.

Betriebshaftpflichtversicherung

Eine Betriebshaftpflichtversicherung sollte jedes Unternehmen haben. Sie deckt Schäden ab, die die Firma und ihre Mitarbeiter an Dritten verursachen. Dabei sind Personen- sowie Sachschäden versichert.

Berufshaftpflichtversicherung

Eine Berufshaftpflichtversicherung ist besonders für Selbständige und Freelancer interessant. Sie schützt vor Schadensersatzansprüchen, die durch die unternehmerische Tätigkeit entstehen. Für gewisse Berufe (zum Beispiel Anwälte und Wirtschaftsprüfer) ist dies eine Pflichtversicherung.

Vermögensschadenhaftpflicht

Ähnlich verhält es sich bei der Vermögensschadenhaftpflicht. Auch sie wird speziell für Unternehmer, Freelancer und Selbständige empfohlen, die eine prüfende oder beratende Tätigkeit ausüben. Für Ärzte, Steuerberater und Ingenieure ist sie beispielsweise Pflicht. Sie sichert gegen sogenannte echte Vermögensschäden ab, also direkte finanzielle Schäden, die einer Person entstehen. Bei finanziellen Schäden, die in Folge eines Personen- oder Sachschadens entstehen, handelt es sich um unechte Vermögensschäden. Diese werden nur von der Betriebshaftpflicht abgesichert.

Rechtsschutzversicherung

Die folgende Versicherung ist für jeden, egal ob Unternehmer oder Privatperson, obligatorisch: die Rechtsschutzversicherung. Diese Versicherung hilft im Falle eines Rechtsstreits und bietet Kostenschutz sowie rechtlichen Beistand vor Gericht.

Geschäftsinhaltsversicherung

Jeder Unternehmer mit eigenen Büroräumen sollte über eine Geschäftsinhaltsversicherung nachdenken. Sie übernimmt die Kosten für die gesamte Büroausstattung wie Maschinen, Waren und PCs nach Zerstörung oder Diebstahl. Diese Versicherung ist sehr zu empfehlen, wenn der Betrieb im Unternehmen stark vom Inventar und eingelagerten Vorräten abhängt.

Welche Versicherungen sollten Online-Firmen abschließen?

Digitale Berufe benötigen weitere Versicherungen, die speziell auf die Online-Tätigkeit beziehungsweise die Arbeit mit modernen Technologien ausgelegt sind.

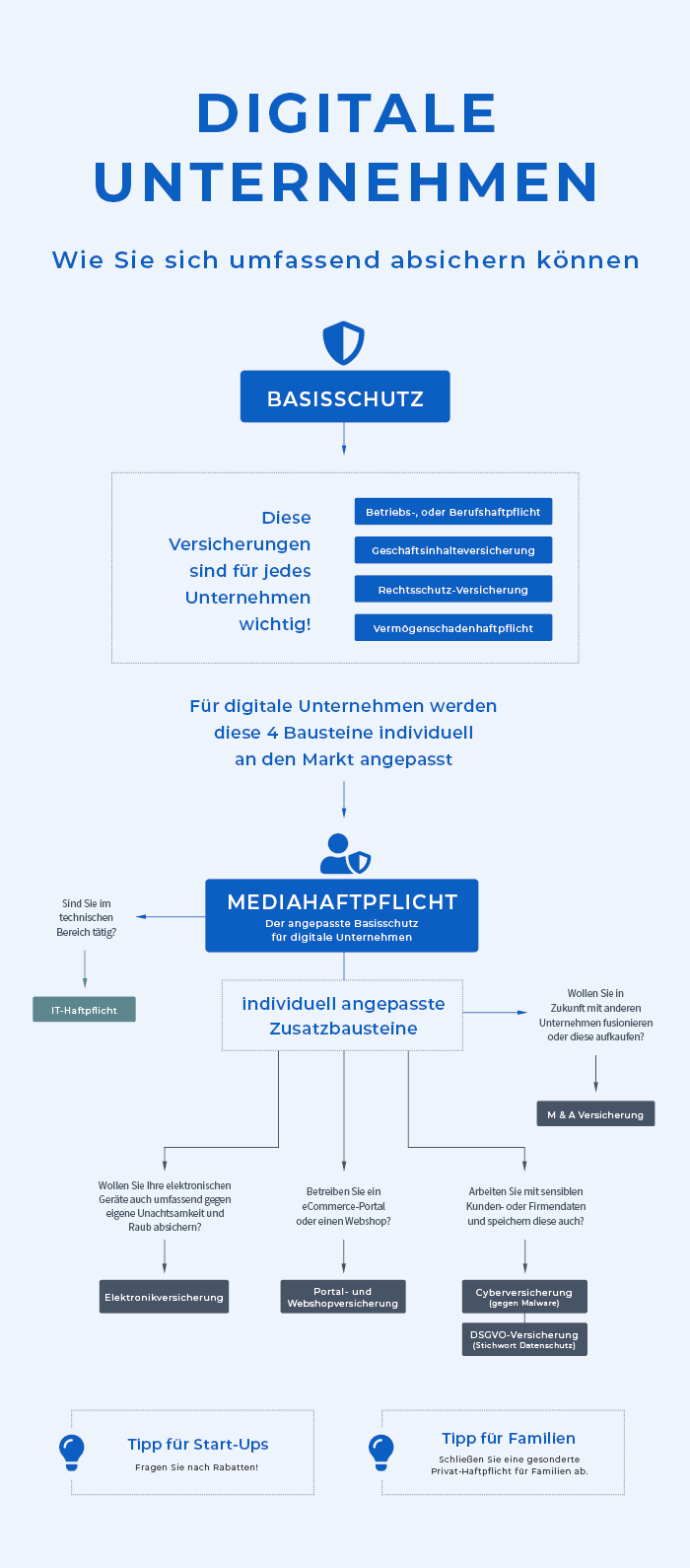

Wie ist die Absicherung für Online-Unternehmen aufgebaut?

Die meisten Versicherungen für digitale Unternehmen sind an herkömmliche Versicherungen angelehnt und an die Risiken und Umstände im Online-Bereich angepasst. So enthält eine sogenannte Mediahaftpflichtversicherung im Prinzip eine Vermögensschadenhaftpflicht, eine Berufs- und Betriebshaftpflicht und eine Eigenschadenversicherung – je nach Bedarf.

Welche Berufe fallen in den digitalen Bereich?

Diese Auflistung beruft sich nicht auf Vollständigkeit. Sie dient lediglich dazu, ein Gespür für Arbeitsfelder im digitalen Bereich zu bekommen. Einige Bezeichnungen wie Blogger, Content-Creator und Influencer sind dabei fast schon Synonyme und können oftmals nicht klar voneinander abgetrennt werden.

- Texter/Blogger/Influencer

- Grafiker

- Webdesigner

- Copywriter

- PR-Agenturen

- SEO-Agenturen

- Fotografen

- Webmaster

- Lektorat

- Social-Media-Manager

- SEM-Agenturen

- Social-Media-Berater

- Web-Designer

- Web-Entwickler

- Autoren

- Musiker

- PHP-Programmierer

- Nachrichtenportale

Lassen Sie sich von Experten unterstützen

Im Online-Bereich ist es umso wichtiger, sich grundlegend beraten zu lassen und so die passende Versicherung für seine Tätigkeit zu finden. Erst dann sind optimale Konditionen und ein umfassender Schutz garantiert!

Versicherungspaket für Online-Betriebe

Versicherungen für den Online-Betrieb sind also im Grunde oftmals Baukasten-Systeme, die man individuell auf Tätigkeit und Unternehmensart anpassen kann. Denn nicht jedes Unternehmen braucht jeden Baustein. In der Regel müssen Sie selbst entscheiden, was für Ihre Tätigkeit relevant sein könnte.

Darüber hinaus gibt es folgende Versicherungen, die speziell auf das Online-Gewerbe angepasst sind und die wir Ihnen im Folgenden im Detail erklären:

- Mediahaftpflicht

- IT-Haftpflicht

- Portal- und Webshopversicherung

- DSGVO-Rechtsschutzversicherung

- Elektronikversicherung

- Cyber-Versicherung

- M&A-Versicherung

Media-Haftpflicht

Die Media-Haftpflicht ist eine Versicherung, die aus mehreren einzelnen Versicherungen besteht und für alle digitalen Berufe gedacht ist. Sie ist Teil der gewerblichen Haftpflichtversicherung und beinhaltet:

- eine Vermögensschadenhaftpflicht

- eine Betriebshaftpflicht

- eine Berufshaftpflicht

- eine Eigenschadenversicherung

Diese Versicherung wird zum Beispiel von Spezialversicherern wie Markel und Hiscox angeboten und erfordert eine individuelle Beratung.

Was leistet die Media-Haftpflicht?

In erster Linie deckt sie Vermögensschäden bei Dritten ab, wozu unter anderem Programmierfehler, Verbreitung von Schadenssoftware und Rechtsverletzungen gezählt werden. Darüber hinaus sichert sie gegen Fehlberatung und Marken- sowie Urheberrechtsverletzungen ab.

Das sind bei weitem noch nicht alle Bausteine. Was jedoch gut zu wissen ist: Die Leistung sollte:

- international wirksam sein

- eine offene Deckung möglich machen (um nicht nur vertraglich festgelegte Risiken abzudecken)

- Umsatzausfälle sowie die Entstehung von Mehrkosten abdecken.

Jetzt Tarife der Media-Haftpflichtversicherung für digitale Berufe direkt online vergleichen

Ihr kostenfreies Angebot wird passgenau und individuell von unseren mehrfach ausgezeichneten Experten erstellt.

IT-Haftpflicht

Die IT-Haftpflicht ist wie die Mediahaftpflicht ein Basis-Schutz, der erweitert werden kann. Der Hauptunterschied ist, dass sie nur für Berufe aus dem IT-Wesen gemacht ist. Die Basis-Versicherung umfasst eine Vermögensschadenhaftpflicht, eine Büro- und Betriebshaftpflicht, eine Produkthaftpflicht und eine Eigenschaden- und Vertrauensschaden-Versicherung. Darüber hinaus gibt es folgende Zusatzbausteine:

- Zusatzschutz für Projektverträge

- Rücktritt des Auftraggebers vom Projekt

- Datenschutz- und Cyber-Eigenschaden-Deckung

- D&O-Außenhaftungsversicherung für Geschäftsführer

- Tätigkeiten im Bereich Engineering

Für wen ist eine IT-Haftpflicht wichtig?

Grundsätzlich sichert die IT-Haftpflicht Unternehmen, Freelancer, Selbständige und Gründer ab, die in der Informationstechnik (IT) und der Telekommunikation (TK) tätig sind. Darüber hinaus können sich Media-Agenturen, Interim-Manager und Unternehmens- und Personalberater über eine IT-Haftpflicht versichern. Sogar Technische Zeichner, CAD-Anwender und viele weitere Berufsgruppen können ihre Tätigkeit hier absichern.

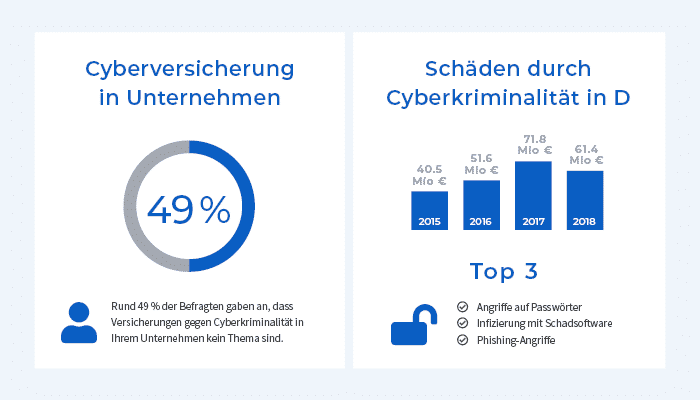

Cyber-Versicherung

Diese Versicherung schützt Unternehmen vor Angriffen aus dem Internet. Aber auch Privatpersonen können sich durch sie gegen Cyber-Mobbing, Datenklau und Identitätsdiebstahl versichern. Im Prinzip ist man mit einer Cyber-Versicherung vor finanziellen Folgen von Internet-Kriminalität geschützt. Das gilt für Eigenschäden und Schäden an Dritten.

Wer sollte unbedingt eine Cyber-Versicherung abschließen?

Besonders Unternehmen, die mit sensiblen Kundendaten arbeiten, sollten sich daher vor Schadensersatzansprüchen ihrer Kunden absichern – unabhängig davon, ob ein Mitarbeiter oder ein Hacker den Schaden verursacht hat. Besonders die Art, wie Daten heute gespeichert werden, macht diese Versicherung so wichtig. Denn Formen wie Cloud-Dienste machen es fast jedermann leicht, auf geschützte Daten zuzugreifen und so berufliche Existenzen zu bedrohen oder gar zu zerstören.

Cyber-Risiken nicht unterschätzen

Dabei können schnell Schäden im 5- bis 6-stelligen Bereich entstehen. Das Allianz „Risk-Barometer 2017“ hat Cyberkriminalität auf Platz drei der größten globalen Geschäftsrisiken gewählt. Wie die weiter unten befindliche Statistik zeigt, reagieren jedoch viel zu wenige Unternehmen auf diese digitale Bedrohung!

Derartige Risiken betreffen alle Firmen, kleine wie große. Deshalb sollten Sie sich am besten noch mehr Informationen zum Thema holen und Angebote vergleichen, damit Sie nicht Gefahr laufen, ebenfalls ein Opfer von Cyberkriminalität zu werden.

Jetzt Cyber-Versicherung für digitale Berufe direkt online vergleichen

Ihr kostenfreies Angebot wird passgenau und individuell von unseren mehrfach ausgezeichneten Experten erstellt.

Elektronikversicherung

Die Elektronikversicherung greift bei Schäden, die an verschiedenen elektronischen Geräten und elektrotechnischen Anlagen entstanden sind (zum Beispiel Informations-, Kommunikations- oder Bürotechnik). Ursachen für Schäden an Elektronik gibt es viele, darunter Blitzschläge, Bedienungs- bzw. Konstruktionsfehler oder Wasserschäden.

Für wen ist eine Elektronikversicherung sinnvoll?

Auch vor Schäden durch Raub oder eigene Unachtsamkeit schützt die Absicherung. Für die finanziellen Konsequenzen dieser Schäden kommt die Elektronikversicherung auf. In Betrieben, die mit hochwertiger IT oder mit empfindlichen elektronischen Anlagen arbeiten, kann die Elektronikversicherung zu den wichtigsten Gewerbeversicherungen überhaupt gehören.

Elektronikversicherung als wichtige Ergänzung

Fallen technische Geräte aus, werden beschädigt oder gestohlen, sind damit meist firmeninterne Daten sowie sensible Kundendaten verloren. Dies kann die Firma enorm schädigen und finanziell zurückwerfen. Wer über eine Geschäftsinhaltsversicherung oder Cyber-Versicherung verfügt, ist nicht vor Eigenschäden gesichert. Eine Elektronikversicherung rettet in solchen Fällen das Unternehmen vor den finanziellen Folgen.

Jetzt Tarife der Elektronikversicherung für digitale Berufe direkt online vergleichen

Ihr kostenfreies Angebot wird passgenau und individuell von unseren mehrfach ausgezeichneten Experten erstellt.

eCommerce-Versicherungen

Zu den eCommerce-Versicherungen zählen Portal- und Webshop-Versicherungen. Eine Webshop-Versicherung ist wieder ein Basisschutz, der individuell ausgebaut werden kann und Sie vor speziellen Risiken im Online-Handel absichert. Von der Preisangabenverordnung über das Markenrecht bis hin zur DSGVO können kleine Fehler große Schäden verursachen. Auch Hacker nehmen Webshop-Betreiber vermehrt ins Visier, wie die Ransomware-Attacken in den letzten Jahren verdeutlichen.

Webshop-Versicherung

Mit der Webshop-Versicherung sind Sie im Basis-Paket beispielsweise gegen Vermögensschäden, Datenschutzverstöße und Urheberrechtsverstöße abgesichert. Erweitert kann man sich gegen Personen- und Sachschäden sowie mit einer Betriebs- und Produkthaftpflicht absichern.

Portal-Versicherung

Eine Portal-Versicherung hingegen ist eine Anpassung der herkömmlichen Betriebshaftpflicht. Sie schließt die Absicherung gegen Marken- und Urheberrechtsverletzungen ein. Hinzu kommt der Schutz vor Rechtsverletzungen beim Verlinken anderer Seiten. Diese Versicherung minimiert das Haftungsrisiko und schützt Sie selbst vor finanziellen Konsequenzen.

Versicherungen für Start-Ups

Hier können Sie sich als Unternehmer quasi die Rosinen herauspicken. Denn eine eigene Versicherung für Start-Ups gibt es nicht. Start-Ups arbeiten nämlich oft mit so innovativen Techniken, dass die damit verbundenen Risiken noch gar nicht bekannt ist.

Gerade deshalb wird die individuelle Beratung umso wichtiger. Ohne umfassenden Versicherungsschutz sind vor allem junge Unternehmen mit wenig Eigenkapital in ihrer Existenz bedroht. Jedoch bietet diese Unternehmensform einen Vorteil: Bei Versicherungen sind hier oft Rabatte möglich, sodass kostensparende Sonderkonditionen ausgehandelt werden können.

Von welchen Risiken sind digitale Unternehmen betroffen?

Größtes Risiko: Cyber-Angriffe

Angriffe aus dem Internet, sogenannte Cyber-Risiken, stellen die wohl größte Bedrohung für Firmen im Online-Bereich dar. Besonders Unternehmen, die mit wichtigen Firmen- oder sensiblen Kundendaten arbeiten, sollten sich absichern. Ransomware, eine Art der digitalen Lösegeld-Erpressung, Malware und Hacker-Angriffe sind wohl die gängigsten Formen eines Online-Angriffes auf Daten und somit Ihr Unternehmen.

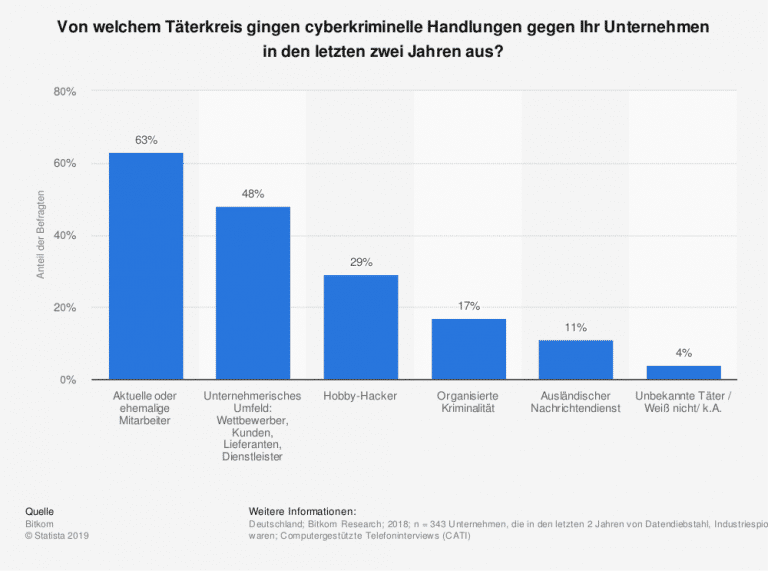

Schwachstelle: Mitarbeiter

Dabei muss es sich nicht immer um einen perfiden Hacker-Angriff handeln. Schon ein Flüchtigkeitsfehler von Angestellten reicht aus, um die Existenz des Unternehmens zu gefährden. Egal ob ein versteckter Trojaner im E‑Mail-Anhang oder eine aus dem Internet geladene Datei – im Online-Bereich kann bereits eine Sicherheitslücke das Unternehmen zum Stillstand bringen.

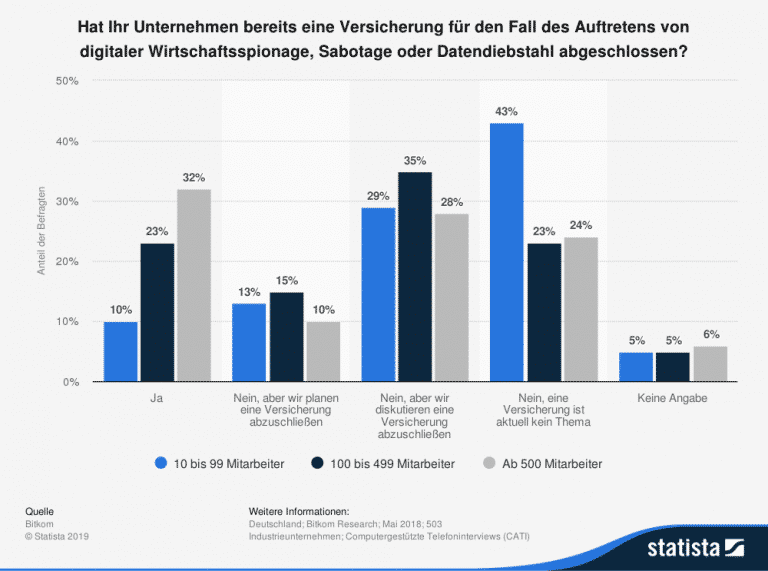

Welche Unternehmen sind besonders betroffen?

Die folgende Grafik bringt diese Frage gut auf den Punkt. Besonders kleine Unternehmen unter 100 Mitarbeitern sehen keinen Handlungsbedarf, wenn es um eine Absicherung gegen Cyber-Risiken geht. Jedoch ist laut dieser Statistik nur ein Drittel der Unternehmen mit mehr als 500 Mitarbeitern überhaupt gegen Angriffe aus dem Internet abgesichert.

Wenn man einer Umfrage von Bitkom Research aus dem Jahr 2018 Glauben schenkt, ist die weit verbreitete Unterversicherung grob fahrlässig. Denn das deutsche Unternehmen hat erhoben, dass 63 Prozent der cyberkriminellen Täter aus dem aktuellen Mitarbeiterumfeld stammen. Weitere 48 Prozent wurden von ehemaligen Mitarbeitern selbst verübt.

Ihre Kunden sind auch betroffen!

Wenn es zum Beispiel auf Grund von einem Trojaner zu Geschäftsausfällen kommt, betrifft das auch immer Ihre Kunden. Erst recht, sobald sensible Daten im Spiel sind, denn dann können Sie Aufträge nicht fristgerecht abschließen. Der Kunde erhält keine Dienstleistung, für die er vielleicht schon bezahlt hat, und obendrein sind seine Geschäftsdaten gefährdet.

Auch wichtig: DSGVO-Verstöße

Auch Verstöße gegen die DSGVO-Bestimmungen (wenngleich oft unabsichtlich) können existenzbedrohende Folgen haben, gegen die man sich absichern sollte. Der Verlust von geschäftsrelevanten Informationen und Datensätzen bringt ein Unternehmen ebenfalls schnell zum Stillstand und führt somit zu Umsatzeinbußen. Im schlimmsten Fall entwickelt sich so eine Situation zur kompletten Betriebsunterbrechung.

Klassische Bedrohungen nicht unterschätzen

Darüber hinaus können klassische Bedrohungen wie Wasser- oder Sturmschäden, Überspannung, Konstruktions- oder Bedienungsfehler der Digital-Branche zu schaffen machen. Hier ist man nämlich stark von technischen Geräten abhängig. Ein angepasster Schutz, der über die Geschäftsinhaltsversicherung hinausgeht, ist unverzichtbar.

Aktuelle Umfrage zu Ausgaben für Versicherungen und der Bedrohung durch Cyber-Risiken

Die vorläufigen Ergebnisse unserer aktuellen Umfrage (Stand: 19.05.2020) auf transparent-beraten.de zeigen, dass im Bereich Versicherungen für Unternehmen noch viel Aufklärungsbedarf besteht. Denn lediglich 43 Prozent der Unternehmer können abschätzen, wieviel sie pro Jahr für Versicherungen ausgeben. Die übrigen 53 Prozent haben gar keinen Überblick zu diesen Ausgaben. Was jedoch viel erschreckender ist, ist die Tatsache, dass 47 Prozent der Befragten nicht wissen, was Cyber-Risiken sind und welche Bedrohungen von ihnen ausgehen. Lediglich 13 Prozent aller Befragten gaben an, dass Ihr Unternehmen ausreichend gegen alle möglichen Risiken versichert ist.

Wie Unternehmen mit Online-Risiken umgehen

Den besten Versicherungsschutz für digitale Unternehmen finden

Lassen Sie sich von Experten unterstützen

Wir hoffen, mit diesem Ratgeber ein wenig Licht in den Versicherungsdschungel der digitalen Berufswelt gebracht zu haben. Damit Sie sich für die besten Konditionen und den umfassendsten Versicherungsschutz für Ihr Unternehmen entscheiden können, beraten wir Sie gerne. Stellen Sie uns jederzeit Ihre Fragen – gemeinsam finden wir den passenden Versicherungsschutz für Ihr digitales Unternehmen!

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.