Das erwartet Sie hier

Welche Tarife bietet die Berufsunfähigkeitsversicherung der LV 1871 an, wie schneiden diese im Test ab und welche Erfahrungen haben Kunden mit der LV 1871 gemacht.

Inhalt dieser SeiteDas Wichtigste in Kürze

Berufsunfähigkeitsversicherung der LV 1871 im Test (2025)

Gesamtwertung aus allen Testergebnissen

Wir haben für Sie die Ergebnisse aller relevanten Tests namhafter Testinstitute aus den letzten fünf Jahren (2020 bis 2024) zu einer Gesamtbewertung zusammengefasst.

Die LV 1871 Berufsunfähigkeitsversicherung erhält von möglichen 100 Punkten:

98

Berufsunfähigkeitsversicherungen werden regelmäßig getestet und in Kundenbefragungen bewertet. Die BaFin erstellt jährlich eine Beschwerdestatistik, aus der die Beschwerdequote der Anbieter hervorgeht. Wir haben alle Ergebnisse zusammengefasst und mit einem speziellen Bewertungsschlüssel ausgewertet.

Wie die LV 1871 im Vergleich zu anderen Anbietern abschneidet, lesen Sie hier:

Alle Berufsunfähigkeitsversicherer und Tarife im Test (2025)

Der Franke und Bornberg Test

Das renommierte Analysehaus Franke und Bornberg hat im Jahr 2024 zum wiederholten Male die Berufsunfähigkeitsversicherung einer Vielzahl von Anbietern getestet. Die Tarife werden dazu in die Kategorien selbständige Berufsunfähigkeitsversicherung und Einsteiger Berufsunfähigkeitsversicherung unterteilt. In den jeweiligen Kategorien werden die Tarife anhand der aktuellen Versicherungsbedingungen und ihrer Leistungspraxis untersucht.

Die LV 1871 wird mit ihren Tarifen ausschließlich in der Kategorie selbständige Berufsunfähigkeitsversicherung getestet.

Zum vollständigen Test und den Testsiegern (2025)

Selbständige Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung der LV 1871 wird vor allem als „hervorragend“ bewertet. Der Tarif Golden BU (SBUV) erhält die Note „befriedigend“.

Das DFSI-Rating

Das Deutsche Finanz-Service Institut (DFSI) untersuchte 2020, welche Berufsunfähigkeitsversicherung von 31 Versicherern sich besonders gut für bestimmte Berufsgruppen eignet. Dazu werden die Tarife für insgesamt fünf Berufsgruppen mit jeweils zwei Modellkunden getestet. In die Gesamtwertung fließen die Bewertungen aus den Kategorien Tarifbedingungen, Beitragsgestaltung und Bonität des Anbieters mit ein.

LV 1871 für verschiedene Berufsgruppen

Die LV 1871 wird überwiegend mit der Note „sehr gut“ bewertet. Für die Berufsgruppe der Augenoptiker erreicht sie ein „gut“.

Das IVFP-Rating

Im Jahr 2021 testete das Institut für Vorsorge und Finanzplanung (IVFP) insgesamt 48 Berufsunfähigkeitsversicherungen. Die Tarife werden hierzu für die sechs Berufsgruppen kaufmännische Berufe, Selbständige, Studenten, Azubis, medizinische Berufe und Handwerker untersucht. Im Fokus stehen dabei die Teilbereiche Unternehmen, Rendite, Flexibilität und Transparenz. Die Ergebnisse aus diesen Teilbereichen fließen in die Gesamtnote ein.

Die LV 1871 wird mit ihrem Tarif Golden BU für alle sechs Berufsgruppen getestet.

Tarif: Golden BU

Der Tarif Golden BU der LV 1871 wird für alle Berufsgruppen mit der Bewertung „exzellent“ ausgezeichnet.

Der Finanztest Vergleich

Das Verbrauchermagazin Finanztest von Stiftung Warentest hat im Jahr 2024 insgesamt 67 Berufsunfähigkeitsversicherungen von 41 Anbietern miteinander verglichen. Dabei werden die Tarife auf Grundlage der Versicherungsbedingungen (75 Prozent) sowie des zu stellenden Antrags (25 Prozent) untersucht. Die Bewertungen der beiden Teilbereiche ergeben abschließend die Gesamtwertung.

LV 1871 Berufsunfähigkeitsversicherung

Mit dem Tarif SBU Golden BU erhält die LV 1871 das Qualitätsurteil „sehr gut“.

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Unsere Einschätzung

Unsere Bewertung der LV 1871

Score

Unsere Experten bewerten für Sie auf Grundlage ihrer langjährigen Erfahrung im Versicherungswesen alle Versicherer und ihre Tarife. Dabei beurteilen sie die Anbieter vor allem in den Kategorien Preis, Leistung und Schadensfallabwicklung. Der sich daraus ergebende Score ermöglicht Ihnen einen schnellen und unkomplizierten Gesamteindruck.

Das sagen unsere Experten

„Die Golden BU der LV1871 weist ein lückenloses und sehr gutes Bedingungswerk auf. Die Leistungsquoten sind sehr gut und die Bearbeitungszeit von Leistungsanträgen der Kunden sehr kurz. Es handelt sich um einen Top-Versicherer in dem Bereich.“

Tarife und Leistungen der Berufsunfähigkeitsversicherung der LV 1871

Tarif Golden BU

Der Tarif Golden BU leistet ab einer Berufsunfähigkeit von 50 Prozent, wenn der Beruf voraussichtlich mindestens sechs Monate nicht ausgeübt werden kann. Auf eine abstrakte Verweisung wird verzichtet. Wird bei einer schweren Erkrankung ein vereinfachter Nachweis in Form eines Facharztberichtes eingereicht, wird die vereinbarte Berufsunfähigkeitsrente für 18 Monate gezahlt – auch wenn sich der Gesundheitszustand in dieser Zeit verbessert. Ist der Versicherte vor Vertragsende zehn Jahre lang dauerhaft pflegebedürftig und besteht eine Vertragsdauer bis mindestens zum Endalter von 60 Jahren, wird die vereinbarte Berufsunfähigkeitsrente lebenslang weiter geleistet.

Zu bestimmten Lebensereignissen kann der Versicherungsschutz ohne erneute Gesundheitsprüfung angepasst werden. Zudem haben Versicherungsnehmer die Möglichkeit, ihren Berufsunfähigkeitsschutz bei einer Gehaltserhöhung von mehr als fünf Prozent entsprechend zu erhöhen. Des Weiteren bestehen die Möglichkeiten zu einer Wiedereingliederungshilfe oder Umorganisationshilfe von sechs Monatsrenten sowie einer Beteiligung an den Kosten für Rehabilitationsmaßnahmen. Der Tarif kann mit zusätzlichen Leistungsbausteinen individuell erweitert werden.

Tarifvarianten

Tarifvarianten sind neben der klassischen Berufsunfähigkeitsversicherung die Golden BU Start, bei der man in den ersten zehn Versicherungsjahren weniger zahlt und später mehr, und die Performer Golden BU, bei der Überschüsse in Folds angelegt werden.

Golden BU Vorsorgeschutz

Der Golden BU Vorsorgeschutz ist eine Versicherung, um bestehende Vorsorgeverträge gegen das Risiko einer Berufsunfähigkeit abzusichern. Werden Sie berufsunfähig, zahlt die Versicherung die Beiträge. Die Verträge müssen dafür nicht bei der LV 1871 geschlossen worden sein.

Nachversicherungsmöglichkeiten

Solange Sie unter 50 sind, noch keine Berufsunfähigkeitsrente beziehen und Ihren Vertrag auch nicht beitragsfrei gestellt haben, können Sie Ihre Berufsunfähigkeitsrente nachträglich erhöhen. Dann findet keine Risikoprüfung statt:

Zwei Varianten der Nachversicherung

Wann greift die ereignisabhängige Nachversicherungsgarantie?

Diese Ereignisse ermöglichen laut den allgemeinen Versicherungsbedingungen der Golden BU eine Erhöhung der Berufsunfähigkeitsrente (Quelle: AVB-SBU Golden LV, Stand: Oktober 2024):

- „Heirat;

- Scheidung oder Aufhebung einer eingetragenen Lebenspartnerschaft; Geburt oder Adoption eines Kindes;

- Wiederaufnahme der beruflichen Tätigkeit in Voll- oder Teilzeit nach der Elternzeit. Eine Erhöhung aus diesem Anlass ist nicht möglich, wenn bereits eine Anpassung auf Grund der

Geburt oder Adoption des Kindes erfolgt ist, für das die Elternzeit in Anspruch genommen wurde; - Tod des erwerbstätigen Ehepartners beziehungsweise eingetragenen Lebenspartners;

- Genehmigung zum Bau eines selbst genutzten Hauses oder Erwerb von selbst genutztem Wohneigentum jeweils mit einem Darlehen von mindestens 100.000 Euro;

- Modernisierung oder Renovierung einer selbst genutzten bereits im Eigentum befindlichen Immobilie mit einem Darlehen von mindestens 50.000 Euro;

- Abschluss einer staatlich anerkannten beruflichen Weiterqualifizierung zum kaufmännischen Fach-/Betriebswirt, sofern die →versicherte Person eine der Weiterqualifizierung

entsprechende berufliche Tätigkeit ausübt; - Abschluss einer akademischen Weiterqualifizierung wie zum Beispiel Master, Promotion oder Facharztausbildung, sofern die →versicherte Person bereits einen akademischen Abschluss hatte und eine der Weiterqualifizierung entsprechende berufliche Tätigkeit ausübt;

- die →versicherte Person erlangt Prokura;

- Erhöhung des →regelmäßigen Bruttoeinkommens aus nicht selbstständiger beruflicher Tätigkeit im Rahmen einer Gehaltserhöhung um mindestens zehn Prozent;

- Wechsel aus einem mindestens ein Jahr laufenden sozialversicherungspflichtigen Teilzeit- oder befristeten Arbeitsverhältnis in eine unbefristete Vollzeitstelle;

- Aufnahme einer selbstständigen beruflichen Tätigkeit in einem der folgenden freien Berufe: Arzt, Apotheker, Architekt, Beratender Ingenieur, Notar, Patentanwalt, Psychotherapeut, Rechtsanwalt, Steuerberater und Wirtschaftsprüfer. Voraussetzung ist, dass eine Mitgliedschaft in der jeweils zuständigen Kammer besteht;

- Stabile Gewinnsteigerung bei Selbstständigen (vergleiche § 12 Absatz 2 a));

- erstmaliges Überschreiten der Beitragsbemessungsgrenze (BBG) mit dem Jahresgehalt am Ende eines Kalenderjahres; maßgeblich ist die BBG der allgemeinen Rentenversicherung des Bundeslandes, in dem die →versicherte Person ihren Arbeitsplatz hat;

- Wegfall oder Reduzierung der Ansprüche bei Berufsunfähigkeit aus der betrieblichen Altersversorgung.“

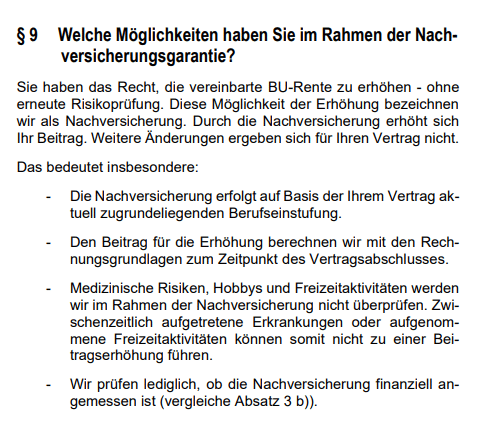

Grenzen

Sie können Ihre Berufsunfähigkeitsrente maximal bis zu einer bestimmten Höchstgrenze erhöhen, die auf der Grundlage Ihres Berufs festgelegt wird. Maximal ist eine Berufsunfähigkeitsrente von 3.700 Euro möglich. Außerdem gelten Beschränkungen, um hoch die Erhöhung in einem Jahr sein darf:

Bei der ereignisunabhängigen Berufsunfähigkeitsversicherung gilt eine Obergrenze von 250 Euro pro Monat für die Erhöhung.

Stärken und Schwächen

Wichtige Leistungen einer Berufsunfähigkeitsversicherung

Eine Berufsunfähigkeitsversicherung bietet finanzielle Sicherheit bei Berufsunfähigkeit durch Krankheit oder Unfall. Wichtige Leistungen umfassen die monatliche Rente, Verzicht auf abstrakte Verweisung, Nachversicherungsgarantie, weltweite Gültigkeit und Leistungen bei Teilberufsunfähigkeit. Zudem gibt es Übergangsleistungen bei schweren Erkrankungen oder Unfällen. Spezielle Tarife für unterschiedliche Berufsgruppen, Rehabilitationsmaßnahmen zur Rückkehr ins Berufsleben, und Beitragsbefreiung im Leistungsfall bieten zusätzlichen Schutz und Flexibilität.

Stärken der LV 1871

In der Berufsunfähigkeitsversicherung der LV 1871 wird auf eine abstrakte Verweisung verzichtet. Es werden sowohl ereignisabhängige als auch ereignisunabhängige Nachversicherungsgarantien geboten, um die Rente ohne erneute Gesundheitsprüfung zu erhöhen. Zudem gibt es flexible Optionen zur Beitrags- und Leistungsdynamik, um die Absicherung regelmäßig an steigende Lebenshaltungskosten anzupassen.

Schwächen der LV 1871

Die LV 1871 führt eine umfassende und detaillierte Gesundheitsprüfung durch, die für Personen mit Vorerkrankungen oder risikobehafteten Hobbys zu höheren Beiträgen oder sogar zu einer Ablehnung des Antrags führen kann.

Gesundheitsfragen und Sonderaktionen

Gesundheitsfragen der LV 1871

Die LV 1871 erkundigt sich nach gesundheitlichen Beschwerden der letzten fünf bis zehn Jahre. Das sind marktübliche Abfragezeiträume. Die Versicherung fragt beispielsweise nach:

Die LV 1871 bietet das Online-Tool „Quick Risk“ an. Hier können Sie Ihre gesundheitliche und berufliche Situation eingeben und erhalten eine erste Orientierung, wie die Versicherung diese einordnet.

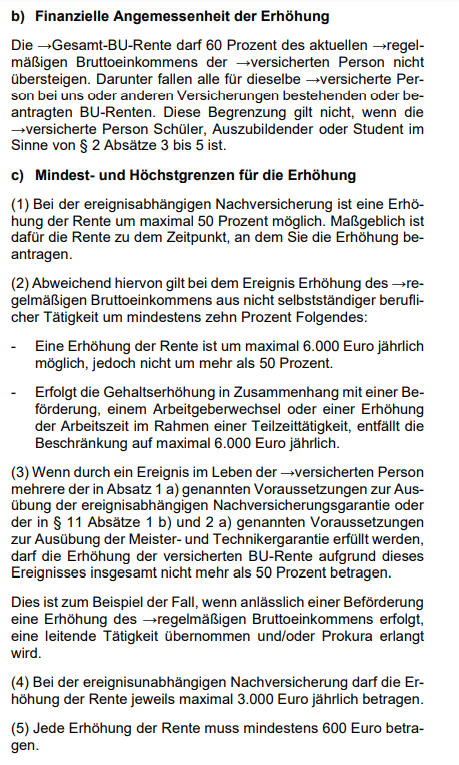

Ärztliche Untersuchung bei BU-Rente über 36.000 Euro

Wenn Sie eine Berufsunfähigkeitsrente über 36.000 Euro im Jahr absichern möchten, müssen Sie nicht nur einen Fragebogen ausfällen, sondern sich auch einer ärztlichen Untersuchung unterziehen:

Verkürzte Gesundheitsfragen

In bestimmten Situationen beziehungsweise für bestimmte Versicherungsprodukte kann die Gesundheitsprüfung weniger streng ausfallen oder entfallen:

Abfrage weiterer Risiken

Neben gesundheitlichen Risiken erkundigt sich die LV 1871 nach gefährlichen Hobbys, Auslandsaufenthalten und beruflichen Risiken. Sie fragt konkret nach den folgenden Sportarten:

Preise der Berufsunfähigkeitsversicherung der LV 1871

Die Berufsunfähigkeitsversicherung der LV 1871 liegt preislich im mittleren bis oberen Segment. Die Kosten variieren je nach individuellen Faktoren wie Alter, Beruf, Gesundheitszustand und gewünschter Versicherungssumme. Für einen 30-jährigen Bürokaufmann beträgt der monatliche Beitrag im Tarif Golden BU etwa 50 Euro für eine monatliche Rente von 1.500 Euro. Ein 25-jähriger Ingenieur zahlt für die gleiche Rentenhöhe im gleichen Tarif rund 60 Euro pro Monat.

Weitere Beispiele

| Beruf | Alter | Berufsunfähigkeitsrente | Zahlbeitrag |

|---|---|---|---|

| Buchhalter | 27 | 1.500 € | 67,90 € |

| Betriebsberaterin (selbständig) | 27 | 1.500 € | 154,51 € |

| Anwältin | 27 | 1.500 € | 48,56 € |

| Steuerberater | 27 | 1.500 € | 46,27 € |

| Finanzberater | 27 | 1.500 € | 86,77 € |

| Online-Redakteur | 27 | 1.500 € | 71,96 € |

| Grafikdesigner (selbständig) | 27 | 1.500 € | 154,51 € |

| Sanitärinstallateur | 27 | 1.500 € | 154,51 € |

| Fachinformatikerin | 27 | 1.500 € | 56,66 € |

| Bankkaufmann | 27 | 1.500 € | 67,90 € |

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Erfahrungen und Beschwerden

Umfrage zum Thema Kundenorientierung

Bei einer Befragung von 3.285 Kunden zum Thema Kundenorientierung von Berufsunfähigkeitsversicherern im Jahr 2023 erhält die LV 1871 das Ergebnis: Sehr gut

ServiceValue führte im Jahr 2023 eine Online-Befragung zur Kundenorientierung von Berufsunfähigkeitsversicherern durch. Dabei fließen die Bewertungen von 3.285 Kunden zu insgesamt 38 Versicherern in das Ergebnis mit ein. Die LV 1871 überzeugt in fast allen abgefragten Teilbereichen und erreicht so die Gesamtwertung „sehr gut“. Lesen Sie hier, mit welchen Anbietern ebenfalls sehr gute Erfahrungen gemacht werden:

1,1

pro 100.000 Verträge

Beschwerdequote

Die Beschwerdequote der LV 1871 liegt im Jahr 2023 bei 1,1 pro 100.000 Verträge. Dies ist besser als der Branchendurchschnitt von 2,2.

Jedes Jahr erstellt die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) eine umfangreiche Beschwerdestatistik anhand der bei ihr eingegangenen und bearbeiteten Beschwerden. Im Jahr 2023 gingen im Bereich Lebensversicherung zur LV 1871 sieben Beschwerden ein. Bei einem Gesamtbestand von 649.840 Versicherungsverträgen errechnet sich eine Beschwerdequote von 1,1 pro 100.000 Verträge. Dies ist besser als der Branchendurchschnitt (2,2). Diese Zahlen lassen jedoch keine Rückschlüsse zu, ob die eingegangenen Beschwerden berechtigt waren oder nicht. Die vollständige Beschwerdestatistik inklusive der Beschwerdequoten aller Berufsunfähigkeitsversicherer finden Sie hier:

Vollständige BaFin-Beschwerdestatistik der Berufsunfähigkeitsversicherung

Mit uns die ideale Berufsunfähigkeitsversicherung finden

Gemeinsam mit unserem von Finanztip empfohlenen Partner von Buddenbrock können wir Ihnen kostengünstige und leistungsstarke Berufsunfähigkeitsversicherungen anbieten:

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.