Das erwartet Sie hier

Welche Versicherungen Sie von der Steuer absetzen können, wie hoch die Höchstbeträge sind und was Sie in Ihrer Steuererklärung beachten müssen.

Inhalt dieser SeiteDas Wichtigste in Kürze

Welche Versicherungen Sie 2025 von der Steuer absetzen können

Viele Versicherungen, die Sie privat oder beruflich abgeschlossen haben, lassen sich steuerlich geltend machen – entweder als Sonderausgaben, Werbungskosten oder Betriebsausgaben. Welche Versicherung in welcher Form absetzbar ist, hängt von Ihrer Lebens- und Berufssituation ab.

Übersicht:

Steuerliche Absetzbarkeit verschiedener Versicherungen

| Versicherungsart | Steuerlich absetzbar? | Als was? | Für wen? | Hinweise |

|---|---|---|---|---|

| Gesetzliche Krankenversicherung | Ja | Sonderausgaben | Alle gesetzlich Versicherten | Beiträge zur Basisabsicherung vollständig absetzbar |

| Private Krankenversicherung | Ja | Sonderausgaben | Privatversicherte | Nur Basistarif relevant – Zusatzleistungen nicht absetzbar |

| Gesetzliche Pflegeversicherung | Ja | Sonderausgaben | Alle gesetzlich Versicherten | In voller Höhe als Vorsorgeaufwendung anrechenbar |

| Private Pflegeversicherung | Ja | Sonderausgaben | Privatversicherte | Nur Grundschutz absetzbar |

| Krankenzusatzversicherungen (z. B. Zahnzusatz, Ausland) | Teilweise | Sonderausgaben | Alle | Zahnzusatz-, stationäre und ambulante Zusatzversicherungen sind absetzbar, Komfortleistungen wie Tagegeld oder Einbettzimmer nicht. |

| Gesetzliche Rentenversicherung | Ja | Sonderausgaben | Arbeitnehmer, Selbständige | Im Rahmen des Altersvorsorge-Höchstbetrags |

| Rürup-Rente (Basisrente) | Ja | Sonderausgaben | Alle | Steuerlich besonders gefördert |

| Riester-Rente | Ja | Sonderausgaben | Alle | Steuerlich besonders gefördert |

| Private Rentenversicherung mit Kapitalwahlrecht | Nein | – | Alle | Nur Basisrenten wie Rürup-Rente sind steuerlich begünstigt |

| Kapitallebensversicherung (Abschluss nach 2005) | Nein | – | Alle | Seit 2005 nicht mehr als Sonderausgabe absetzbar |

| Kapitallebensversicherung (Altverträge vor 2005) | Teilweise | Sonderausgaben | Alle | Altverträge können unter Übergangsregelung noch steuerlich berücksichtigt werden |

| Sterbegeldversicherung | Nein | – | Alle | Gilt als private Vorsorge, steuerlich nicht relevant |

| Betriebliche Altersvorsorge (Entgeltumwandlung) | Nein | – | Arbeitnehmer | Bereits steuerlich gefördert – daher nicht zusätzlich in der Steuererklärung angeben |

| Arbeitslosenversicherung | Ja | Sonderausgaben | Arbeitnehmer | Beitrag in gesetzliche Absicherung absetzbar |

| Berufsunfähigkeitsversicherung | Teilweise | Sonderausgaben | Alle | Nur bei Kombination mit Rürup-/Basisrente anteilig absetzbar |

| Erwerbsunfähigkeitsversicherung | Teilweise | Sonderausgaben | Alle | Nur bei Verbindung mit Basisrente (wie BU) steuerlich relevant |

| Unfallversicherung beruflich | Ja | Werbungskosten / Betriebsausgaben | Alle | Nur wenn beruflich bedingt – z. B. bei Außendienst |

| Unfallversicherung privat | Nein | – | Alle | Keine steuerliche Relevanz bei rein privatem Zweck |

| Privathaftpflichtversicherung | Ja | Sonderausgaben | Alle | Z. B. Privathaftpflicht, Hundehaftpflicht |

| Kfz-Haftpflichtversicherung | Ja | Sonderausgaben | Alle | Nur der Haftpflichtanteil, nicht Kasko oder Schutzbrief |

| Berufshaftpflichtversicherung | Ja | Werbungskosten / Betriebsausgaben | Selbständige, Freiberufler | Bei beruflicher Notwendigkeit voll absetzbar |

| Betriebshaftpflichtversicherung | Ja | Betriebsausgabe | Selbständige, Freiberufler | Vollständig absetzbar |

| Vermögensschadenhaftpflicht | Ja | Betriebsausgabe | Selbständige, Freiberufler | Bei beruflicher Notwendigkeit voll absetzbar |

| Rechtsschutzversicherung (beruflich) | Teilweise | Werbungskosten | Alle | Nur beruflicher Anteil absetzbar, private Anteile nicht |

| Gebäudeversicherung (selbstgenutzte Immobilie) | Teilweise | – | Alle | Nur anteilig bei häuslichem Arbeitszimmer absetzbar |

| Hausratversicherung | Teilweise | Werbungskosten | Alle | Nur anteilig bei häuslichem Arbeitszimmer absetzbar |

| Reiserücktritt- und Reisegepäckversicherung | Nein | – | Alle | Gilt als rein private Absicherung, daher nicht absetzbar |

Wichtig zu wissen

- Privat oder beruflich?

Nur beruflich veranlasste, für die berufliche Tätigkeit genutzte oder existenziell notwendige Versicherungen können steuerlich geltend gemacht werden. - Gesetzliche Regelungen

Grundlage ist § 10 EStG (Sonderausgaben), § 9 EStG (Werbungskosten) und § 4 Abs. 4 EStG (Betriebsausgaben). - Belege notwendig

Beiträge müssen (gegebenenfalls auf Nachfrage des Finanzamtes) nachgewiesen und korrekt zugeordnet werden (zum Beispiel mit einer Jahresbescheinigung der Versicherung, dem ursprünglichen Versicherungsschein oder einem Kontoauszug mit der entsprechenden Abbuchung). - Kombinierte Produkte

Bei Kombiverträgen (zum Beispiel Berufsunfähigkeitsversicherung mit Rürup-Rentenvertrag) ist oft nur der Basisanteil absetzbar – dieser wird in der Bescheinigung separat ausgewiesen.

Diese Versicherungen sind als Sonderausgaben absetzbar

Ausgaben zur privaten Vorsorge

Sonderausgaben sind private Ausgaben, die vom Gesetzgeber in gewissem Rahmen steuerlich begünstigt werden. Versicherungsbeiträge sind in der Regel dann als Sonderausgaben absetzbar, wenn sie der Vorsorge oder Absicherung existenzieller Risiken dienen – etwa bei Krankheit, Pflegebedürftigkeit, Berufsunfähigkeit und Altersvorsorge, sowie einige Sachversicherungen wie Kfz- und Haftpflichtversicherung. Die meisten Arbeitnehmer und auch viele Selbständige machen einen Großteil ihrer Versicherungsbeiträge in diesem Bereich geltend.

Aktuelle Höchstgrenzen für Vorsorgeaufwendungen

Bei den Sonderausgaben beziehungsweise Vorsorgeaufwendungen gelten in 2025 folgende Höchstbeträge, die je nach persönlicher Situation variieren:

- Angestellte, Beamte und Rentner: 1.900 Euro

- Selbständige und Freiberufler: 2.800 Euro

- Ehepaare: Summe der Höchstgrenzen jedes Ehepartners (wenn zusammen veranlagt)

Beiträge zur gesetzlichen Kranken- und Pflegeversicherung werden zuerst berücksichtigt. Nur wenn die Beiträge zu dieser Basisabsicherung den Höchstbetrag nicht ausschöpfen, können weitere Versicherungen steuerlich geltend gemacht werden. Unabhängig davon können Sie einfach alle Posten in der Steuererklärung angeben. Das Finanzamt wird gegebenenfalls nicht anrechenbare Posten einfach streichen.

Vorsorgeversicherungen

Gesetzliche Krankenversicherung

Beiträge zur gesetzlichen Krankenversicherung zählen zu den sogenannten Basisvorsorgeaufwendungen und sind in voller Höhe steuerlich absetzbar. Dies gilt unabhängig davon, ob Sie gesetzlich pflichtversichert oder freiwillig gesetzlich versichert sind. Den Betrag finden Sie in der jährlichen Lohnsteuerbescheinigung oder Ihrem Rentenbescheid.

Private Krankenversicherung

Auch Beiträge zur privaten Krankenversicherung sind steuerlich absetzbar – allerdings nur soweit sie der Basisabsicherung entsprechen. Zusatzleistungen wie Einbettzimmer oder Chefarztbehandlung gelten als Komfortelemente und sind nicht absetzbar. Der absetzbare Anteil wird Ihnen jährlich in einer Bescheinigung von Ihrer Versicherung ausgewiesen.

Mehr zur privaten Krankenversicherung in der Steuer

Gesetzliche Pflegeversicherung

Die Beiträge zur gesetzlichen Pflegeversicherung sind ebenfalls voll steuerlich absetzbar. Sie zählen wie die Krankenversicherungsbeiträge zu den Vorsorgeaufwendungen und werden direkt in der Steuererklärung berücksichtigt. Für Arbeitnehmer übernimmt der Arbeitgeber einen Teil dieser Beiträge – nur der selbst getragene Anteil kann angesetzt werden. Den Betrag finden Sie in der jährlichen Lohnsteuerbescheinigung oder Ihrem Rentenbescheid.

Private Pflegeversicherung

Wenn Sie privat krankenversichert sind, schließen Sie auch eine private Pflegepflichtversicherung ab. Deren Beitrag ist genauso wie der Basistarif der Krankenversicherung steuerlich absetzbar. Die Höhe des Beitrags entnehmen Sie Ihrem Versicherungsschein oder der Beitragsberechnung des Versicherers.

Mehr zur privaten Pflegeversicherung in der Steuer

Krankenzusatzversicherungen

Viele private Krankenzusatzversicherungen – wie Zahnzusatz-, ambulante oder stationäre Zusatzversicherungen – gelten als begünstigte Vorsorgeaufwendungen und sind grundsätzlich als Sonderausgaben steuerlich absetzbar. Dazu zählen auch Auslandsreisekrankenversicherungen und bestimmte Heilpraktiker-Zusatzversicherungen. Nicht absetzbar sind hingegen reine Komfortleistungen wie Krankentagegeld- oder Krankenhaustagegeldversicherungen.

Krankenzusatzversicherung steuerlich absetzen

Renten- und Lebensversicherungen

Gesetzliche Rentenversicherung

Die Beiträge zur gesetzlichen Rentenversicherung können Sie als Sonderausgaben steuerlich geltend machen. Dabei gelten jährlich angepasste Höchstbeträge. Arbeitnehmer können ihre Pflichtbeiträge absetzen, während Selbständige freiwillige Beiträge geltend machen können, sofern sie in der gesetzlichen Rentenversicherung versichert sind.

Rürup-Rente (Basisrente)

Die Beiträge zur sogenannten Basisrente, auch Rürup-Rente genannt, sind steuerlich besonders gefördert. Sie können einen hohen Prozentsatz der Beiträge als Sonderausgaben absetzen. Die Rürup-Rente ist insbesondere für Selbständige und Gutverdiener attraktiv, da sie eine steueroptimierte private Altersvorsorge bietet.

Steuervorteile der Rürup-Rente

Höchstgrenzen für Rentenbeiträge

Sie können die Beiträge zur gesetzlichen Rentenversicherung sowie zur Basisrente seit 2023 zu 100 Prozent absetzen (im Alter erfolgt dann die nachgelagerte Besteuerung). Allerdings nur bis zu den in 2025 geltenden Höchstgrenzen:

- Alleinstehende: 29.344 Euro

- Verheiratete: 58.688 Euro (wenn gemeinsam veranlagt)

Riester-Rente

Auch die Beiträge zur staatlich geförderten Riester-Rente inklusive der Zulagen können Sie steuerlich absetzen. Hier gilt jedoch ein Höchstbetrag von 2.100 Euro – der sogenannte Sonderausgabenabzug. Es kann aber auch sein, dass sich für Sie persönlich der Erhalt von Riester-Zulagen mehr lohnt als die steuerliche Berücksichtigung des Sonderausgabenabzugs. Dies prüft das Finanzamt automatisch über die Günstigerprüfung.

Die Riester-Rente in der Steuer

Kapitallebensversicherung (Altverträge vor 2005)

Für Kapitallebensversicherungen, die vor dem 1. Januar 2005 abgeschlossen wurden und bestimmte Voraussetzungen erfüllen (zum Beispiel Mindestlaufzeit, Todesfallschutz), können die Beiträge unter Umständen noch als Sonderausgaben geltend gemacht werden. Dies ist aufgrund einer Übergangsregelung der Fall. Denn Beiträge zu Kapitallebensversicherungen, die nach 2005 abgeschlossen wurden, sind nicht mehr steuerlich absetzbar.

Lebensversicherungen in der Steuer

Absicherung der Arbeitskraft

Berufsunfähigkeitsversicherung

Eine Berufsunfähigkeitsversicherung (BU) ist nur dann steuerlich absetzbar, wenn sie mit einer Rürup-Rente kombiniert wird. In diesem Fall können die Beiträge anteilig als Sonderausgaben abgesetzt werden. Reine BU-Verträge ohne Rentenkomponente sind steuerlich nicht begünstigt.

Mehr zur Berufsunfähigkeitsversicherung in der Steuer

Erwerbsunfähigkeitsversicherung

Ähnlich wie bei der BU gilt auch bei der Erwerbsunfähigkeitsversicherung: Eine steuerliche Absetzbarkeit ist nur bei Kombination mit einer Basisrente möglich. Reine Erwerbsunfähigkeitsversicherungen gelten als freiwillige Absicherung und sind steuerlich nicht abzugsfähig.

Arbeitslosenversicherung

Als Arbeitnehmer zahlen Sie automatisch Beiträge zur gesetzlichen Arbeitslosenversicherung. Diese Beiträge sind Teil der Vorsorgeaufwendungen und in voller Höhe steuerlich absetzbar. Die Abführung erfolgt über die Lohnabrechnung, sodass sie meist bereits in der elektronisch übermittelten Lohnsteuerbescheinigung enthalten sind.

Haftpflicht- und Rechtsschutzversicherungen

Privathaftpflichtversicherung

Die private Haftpflichtversicherung zählt zu den klassischen Vorsorgeversicherungen, da sie vor existenziellen Schadensersatzforderungen schützt. Die Beiträge können als Sonderausgaben in der Steuererklärung angegeben werden. Das Gleiche gilt für die Hundehaftpflichtversicherung.

Kfz-Haftpflichtversicherung

Die Kfz-Haftpflichtversicherung für das Auto ist gesetzlich vorgeschrieben und steuerlich absetzbar – allerdings nur der reine Haftpflichtanteil. Kaskoversicherungen oder Schutzbriefe sind nicht steuerlich relevant.

Wo trage ich das in der Steuererklärung ein?

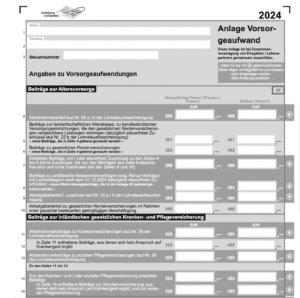

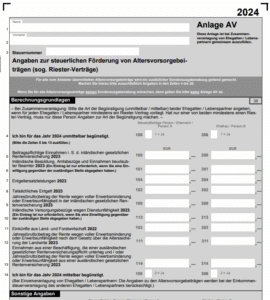

Sonderausgaben, insbesondere Vorsorgeaufwendungen wie Kranken-, Pflege- oder Rentenversicherungen, tragen Sie in der Anlage Vorsorgeaufwand Ihrer Steuererklärung ein. Arbeitnehmer nutzen vor allem die Zeilen 11 bis 48, je nach Versicherungsart. Privat Versicherte geben dort auch die Beiträge zu ihrer privaten Kranken- und Pflegeversicherung an. Die Beiträge zur Riester-Rente tragen Sie in die Anlage AV ein. Die meisten Beiträge werden vom Versicherer oder Arbeitgeber elektronisch an das Finanzamt übermittelt – dennoch sollten Sie die Angaben kontrollieren und gegebenenfalls ergänzen.

Berufliche Versicherungen als Werbungskosten absetzen

Beruflich veranlasste Beiträge absetzen

Werbungskosten sind alle Aufwendungen, die im Zusammenhang mit der Erzielung von Einnahmen aus nichtselbständiger Arbeit stehen – also mit Ihrer beruflichen Tätigkeit als Arbeitnehmer. Wenn Sie Versicherungen abschließen, die unmittelbar mit Ihrem Beruf zu tun haben, können diese unter bestimmten Voraussetzungen als Werbungskosten abgesetzt werden. Dazu zählen zum Beispiel eine beruflich notwendige Rechtsschutzversicherung oder eine Unfallversicherung bei Tätigkeiten mit erhöhtem Risiko. Voraussetzung ist immer ein klarer beruflicher Bezug, der im Zweifel auch gegenüber dem Finanzamt belegbar sein sollte.

Werbungskostenpauschbetrag beachten

Das Finanzamt berücksichtigt für Angestellte bereits automatisch einen Werbungskostenpauschbetrag in Höhe von 1.230 Euro (Stand: 2025). Den Pauschbetrag bekommen Sie ohnehin angerechnet. Übersteigen Ihre Ausgaben diesen, dann müssen Sie in der Regel Belege für Beitragszahlungen einreichen.

Berufliche Unfallversicherung

Wenn eine Unfallversicherung ausschließlich dem beruflichen Schutz dient, etwa bei Außendienstmitarbeitenden oder Monteuren, können die Beiträge als Werbungskosten oder Betriebsausgaben angesetzt werden. Entscheidend ist der berufliche Bezug und die Nachweisbarkeit dessen.

Rechtsschutzversicherung

Wenn der Rechtsschutz eindeutig dem beruflichen Bereich zugeordnet ist, kann der Beitrag zur Rechtsschutzversicherung anteilig als Werbungskosten angesetzt werden. Kombiprodukte mit privatem und beruflichem Schutz müssen aufgeteilt werden – nur der berufliche Teil – die Arbeitsrechtsschutzversicherung – ist absetzbar.

Rechtsschutzversicherung in der Steuer

Hausratversicherung

In der Regel ist die Hausratversicherung nicht steuerlich absetzbar, da sie dem Schutz des privaten Inventars vor äußeren Einflüssen dient. Die Ausnahme: Sie haben ein separates Arbeitszimmer in Ihrer Wohnung, welches die Voraussetzungen für die steuerliche Anerkennung erfüllt. Dann können Sie den prozentualen Flächenanteil, den das Arbeitszimmer in Ihrer Wohnung einnimmt, analog auf Ihre Hausratversicherung übertragen und die entsprechenden Beiträge steuerlich geltend machen.

Gebäudeversicherung

Für selbst genutzte Immobilien sind Beiträge zur Gebäudeversicherung steuerlich nicht relevant. Doch hier gilt die gleiche Ausnahme wie bei der Hausratversicherung: Wenn Sie ein häusliches, steuerlich anerkanntes Arbeitszimmer haben, kann ein anteiliger Betrag als Werbungskosten abgesetzt werden.

Gebäudeversicherung in der Steuer

Wo trage ich das in der Steuererklärung ein?

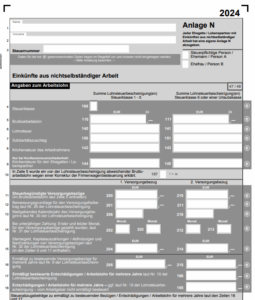

Werbungskosten erfassen Sie in der Anlage N, die für Einkünfte aus nichtselbständiger Arbeit vorgesehen ist. Beiträge zu beruflich veranlassten Versicherungen tragen Sie dort unter Zeile 47 („Weitere Werbungskosten“) oder Zeile 46 („Beiträge zu Berufsverbänden und Versicherungen“) ein.

Für Unternehmen und Selbständige: Betriebsausgaben absetzen

Ausgaben im Rahmen der selbständigen Tätigkeit

Betriebsausgaben sind alle Aufwendungen, die durch den Betrieb veranlasst sind – das heißt, sie müssen im direkten Zusammenhang mit der selbständigen Tätigkeit stehen. Für Selbständige und Freiberufler sind Gewerbeversicherungen besonders wichtig, da viele Risiken abgesichert werden müssen, die direkt mit der unternehmerischen Tätigkeit zusammenhängen. Dazu zählen zum Beispiel die Betriebshaftpflichtversicherung, die Berufshaftpflicht oder eine Vermögensschadenhaftpflichtversicherung. Diese Beiträge sind in voller Höhe steuerlich als Betriebsausgaben abziehbar und mindern somit direkt den zu versteuernden Gewinn.

Berufshaftpflichtversicherung

Für bestimmte Berufe – zum Beispiel Ärzte, Architekten oder Steuerberater – ist eine Berufshaftpflichtversicherung verpflichtend. Die Beiträge gelten als Werbungskosten oder Betriebsausgaben und können in voller Höhe steuerlich angesetzt werden.

Betriebshaftpflichtversicherung

Die Betriebshaftpflichtversicherung schützt Selbständige und Unternehmer vor betrieblich verursachten Schäden. Die Beiträge sind vollständig als Betriebsausgaben abziehbar und werden in der Einnahmen-Überschuss-Rechnung oder Bilanz berücksichtigt.

Vermögensschadenhaftpflicht

Vor allem für beratende Berufe wie Anwälte, Steuerberater oder Finanzdienstleister ist eine Vermögensschadenhaftpflicht wichtig. Da sie beruflich veranlasst ist, sind die Beiträge in voller Höhe als Betriebsausgaben abziehbar.

Wo trage ich das in der Steuererklärung ein?

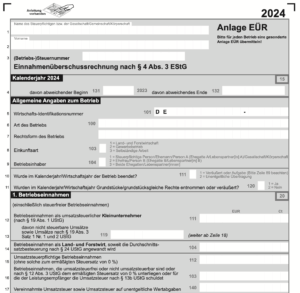

Betriebsausgaben geben Sie als Selbständige oder Freiberufler in der Anlage EÜR (Einnahmen-Überschuss-Rechnung) an – genauer in den Bereichen „Sonstige unbeschränkt abziehbare Betriebsausgaben“. Alternativ, bei bilanzierenden Unternehmen, erfolgt die Erfassung direkt in der Gewinn-und-Verlust-Rechnung (GuV).

Versicherungen, die nicht abgesetzt werden können

Diese Versicherungen können Sie nicht steuerlich geltend machen

Nicht jede Versicherung, die Sie regelmäßig zahlen, lässt sich auch steuerlich geltend machen. Das Finanzamt unterscheidet streng zwischen existenzieller Vorsorge und privater Lebensgestaltung. Versicherungen, die rein dem privaten Komfort oder dem Schutz von Sachwerten dienen, gelten nicht als notwendig zur Einkünfteerzielung oder existenziellen Absicherung – und sind daher nicht steuerlich absetzbar.

Kfz-Kaskoversicherung

Diese schützt Ihr Fahrzeug bei selbstverschuldeten Schäden, Diebstahl oder Vandalismus. Da es sich um eine freiwillige Zusatzabsicherung handelt, ist sie steuerlich nicht relevant. Nur die gesetzlich vorgeschriebene Kfz-Haftpflichtversicherung kann abgesetzt werden.

Rechtsschutzversicherung ohne Arbeitsrechtsschutz

Eine umfassende Rechtsschutzversicherung, die auch private Lebensbereiche wie Verkehrs-, Miet- oder Familienrechtsschutz abdeckt, ist steuerlich nicht abziehbar. Nur der klar abgegrenzte berufliche Anteil einer Rechtsschutzversicherung kann unter Umständen als Werbungskosten berücksichtigt werden.

Reiserücktritt- und Reisegepäckversicherung

Diese Reiseversicherungen schützen Sie vor Kosten im Zusammenhang mit privaten Urlaubsreisen. Da Reisen keinen Bezug zur Einkünfteerzielung oder Vorsorge haben, sind diese Beiträge steuerlich nicht absetzbar.

Sterbegeldversicherung

Obwohl die Sterbegeldversicherung für viele Menschen Teil ihrer persönlichen Vorsorgeplanung ist, zählt sie steuerlich nicht zur Basisvorsorge. Sie wird als freiwillige und private Absicherung angesehen und kann daher nicht angesetzt werden.

Private Unfallversicherung

Die Beiträge zu einer privaten Unfallversicherung sind grundsätzlich nicht steuerlich absetzbar, wenn der Schutz ausschließlich den privaten Lebensbereich betrifft – etwa Unfälle in der Freizeit, beim Sport oder im Haushalt. Das Finanzamt erkennt solche Ausgaben nicht als Vorsorgeaufwendungen oder Werbungskosten an. Eine Ausnahme besteht nur dann, wenn die Unfallversicherung klar berufsbezogen abgeschlossen wurde – zum Beispiel bei erhöhtem Unfallrisiko im Außendienst

Gebäude- und Hausratversicherung ohne Arbeitszimmer

Wenn Sie Ihre Immobilie selbst bewohnen, sind die Beiträge zur Gebäudeversicherung privat veranlasst und damit nicht steuerlich abziehbar. Eine Hausratversicherung deckt Schäden am Inventar Ihrer Wohnung ab – etwa durch Feuer, Einbruchdiebstahl oder Leitungswasser. Auch wenn sie sinnvoll ist, zählt sie zu den rein privaten Absicherungen und kann daher nicht steuerlich berücksichtigt werden. Eine Ausnahme kann gelten, wenn ein anteiliges Arbeitszimmer vorliegt.

Betriebliche Altersvorsorge über Entgeltumwandlung

Die steuerliche Förderung erfolgt bereits im Rahmen der Gehaltsabrechnung, da die Beiträge zur betrieblichen Altersvorsorge in der Regel über die Entgeltumwandlung von Ihrem Bruttolohn abgezogen werden. Damit sind diese Beiträge bis zu einer gewissen Grenze steuer- und sozialabgabenfrei. Eine zusätzliche Geltendmachung in der Steuererklärung ist nicht möglich.

Kapitallebensversicherung mit Abschluss nach 2005

Kapitallebensversicherungen, die ab dem 1. Januar 2005 abgeschlossen wurden, sind steuerlich nicht mehr absetzbar. Sie zählen nicht mehr zu den begünstigten Altersvorsorgeaufwendungen, auch wenn sie eine langfristige Absicherung darstellen. Eine Ausnahmeregelung gibt es nur für Altverträge, die vor 2005 abgeschlossen wurden.

Private Rentenversicherung

Die Beiträge zu einer privaten Rentenversicherung sind steuerlich in der Regel nicht absetzbar, sofern es sich um klassische Verträge mit Kapitalwahlrecht handelt. Sie zählen nicht zu den geförderten Altersvorsorgeformen wie die Rürup- oder Riester-Rente. Nur wenn die Rentenversicherung bestimmte Kriterien erfüllt – etwa als zertifizierte Basisrente –, sind die Beiträge im Rahmen der Sonderausgaben steuerlich absetzbar. Auch bei der Auszahlung kommt es auf die Vertragsgestaltung an: Handelt es sich um eine lebenslange Rente, fällt oft nur der Ertragsanteil an – bei Kapitalauszahlung können hingegen Abgeltungssteuer oder Teileinkünftebesteuerung greifen.

Sonderfälle und Tipps für Ihre Steuererklärung

Neben den klassischen Fällen der steuerlichen Absetzbarkeit von Versicherungen gibt es auch weniger bekannte Konstellationen, in denen sich Beiträge ganz oder teilweise geltend machen lassen – oder sich Steuervorteile durch clevere Gestaltung ergeben.

Versicherungen bei doppelter Haushaltsführung

Wenn Sie aus beruflichen Gründen eine Zweitwohnung unterhalten, können Sie bestimmte Versicherungen im Rahmen der doppelten Haushaltsführung steuerlich absetzen. Dazu zählen unter anderem:

- Hausratversicherung für die Zweitwohnung, sofern diese ausschließlich beruflich genutzt wird

- Haftpflichtversicherung, falls sie im direkten Zusammenhang mit der Nutzung der Zweitwohnung steht

Voraussetzung ist, dass die doppelte Haushaltsführung vom Finanzamt anerkannt wird. Dann können die entsprechenden Beiträge im Rahmen der Werbungskosten angegeben werden.

Ehepartner: Zusammen oder getrennt absetzen?

Bei zusammen veranlagten Ehepaaren werden gemeinsam gezahlte Versicherungsbeiträge häufig auch gemeinsam abgesetzt. Das bietet Vorteile, insbesondere wenn ein Partner geringe oder keine Einkünfte hat – denn die steuerliche Entlastung durch Sonderausgaben kommt dem Gesamtbetrag zugute. Wichtig ist dabei:

- Beiträge sollten möglichst auf dem Konto des Hauptverdieners gezahlt werden

- Achten Sie auf korrekte Zuordnung in der Steuererklärung (zum Beispiel getrennte Versicherungsnummern)

- Auch Versicherungen, die nur einen Ehepartner betreffen (zum Beispiel die Berufsunfähigkeitsversicherung), können gemeinsam berücksichtigt werden

Vorauszahlungen clever nutzen

Wenn Sie in einem Jahr höhere steuerpflichtige Einkünfte haben – etwa durch Bonuszahlungen, Abfindungen oder Sondervergütungen – kann es sinnvoll sein, Versicherungsbeiträge im Voraus für mehrere Jahre zu bezahlen. Das bietet zwei Vorteile:

- Sie erhöhen Ihre steuerliche Belastung im aktuellen Jahr (wo sich die Wirkung besonders lohnt)

- In den Folgejahren können Sie geringere Beiträge leisten oder von anderen Förderungen profitieren

Dieser Trick funktioniert besonders bei Rürup-Renten, aber auch bei einigen privaten Krankenversicherungen (PKV) mit Vorauszahlungsrabatten. Voraussetzung ist, dass der Versicherer eine Vorauszahlung überhaupt zulässt und diese steuerlich anerkannt wird.

Weitere Versicherungstipps für Ihre Steuererklärung

11 Tipps für Ihre Steuererklärung als kostenfreies PDF

Sie möchten noch mehr aus Ihrer Steuererklärung herausholen? Dann laden Sie sich jetzt kostenfrei unser kompaktes PDF mit 11 weiteren Steuertipps herunter – inklusive cleverer Kniffe rund um Werbungskosten, Krankheitskosten und Ihre Betriebskostenabrechnung. Direkt anwendbar für Ihre nächste Steuererklärung.

Versicherungen in der Steuer: Alle Infos und Anleitungen im Überblick

Die häufigsten Fragen zu Versicherungen in der Steuer

Welche Versicherungen kann ich von der Steuer absetzen?

Absetzbar sind vor allem Vorsorgeversicherungen wie die gesetzliche oder private Kranken- und Pflegeversicherung, Rentenversicherungen (zum Beispiel gesetzliche Rentenversicherung, Rürup-Rente), Berufshaftpflicht- oder Unfallversicherungen mit beruflichem Bezug. Auch bestimmte Zusatzversicherungen lassen sich absetzen, wenn sie der Basisabsicherung dienen.

Kann man Hausrat- und Haftpflichtversicherung von der Steuer absetzen?

In der Regel kann man die Hausratversicherung nicht von der Steuer absetzen. Es sei denn, man hat ein separates Arbeitszimmer. Die private Haftpflichtversicherung und auch die Tierhalterhaftpflichtversicherung lassen sich als weitere Vorsorgeaufwendungen absetzen.

Wo trage ich Versicherungsbeiträge in der Steuererklärung ein?

Das hängt von der Art der Versicherung ab. Beiträge zur Altersvorsorge oder Krankenversicherung gehören in die Anlage „Vorsorgeaufwand“, beruflich veranlasste Versicherungen in die Anlage N (für Werbungskosten) oder bei Selbständigen in die Anlage EÜR (für Betriebsausgaben).

Wann lohnt es sich, Versicherungen in der Steuererklärung anzugeben?

In der Regel lohnt es sich immer, Versicherungen in der Steuererklärung anzugeben. Bei den Vorsorgeaufwendungen gilt jedoch eine Höchstgrenze, die derzeit 1.900 Euro für Angestellte und 2.800 Euro für Selbständige beträgt. Diese Höchstgrenze wird meist bereits durch Kranken- und Pflegeversicherungsbeiträge ausgeschöpft.

Bei der Anrechnung als Werbungskosten, in die berufsbedingte Versicherungen fallen, muss der Arbeitnehmerpauschbetrag von derzeit 1.230 Euro berücksichtigt werden. Hier lohnt sich die Anrechnung von Versicherungen erst, wenn Sie diesen überschreiten.

Was passiert, wenn ich den Höchstbetrag für Sonderausgaben überschreite?

Beiträge, die den gesetzlichen Höchstbetrag für Sonderausgaben (zum Beispiel für Vorsorgeaufwendungen) überschreiten, werden steuerlich nicht mehr berücksichtigt. Dennoch sollten Sie alle Beiträge vollständig angeben – auch wenn sie im Einzelfall steuerlich nicht wirksam werden, hilft das bei der Nachvollziehbarkeit und kann in anderen Jahren relevant sein.

Welche Versicherungen sind nicht absetzbar?

Alle Versicherungen, die nicht der persönlichen oder beruflichen Vorsorge dienen, sind nicht steuerlich absetzbar. Dazu zählen etwa:

- Gebäudeversicherung

- Hausratversicherung

- Privatrechtsschutzversicherung

- Mietrechtsschutzversicherung

- Verkehrsrechtsschutzversicherung

- Reiserücktrittsversicherung

- Rentenversicherungen mit Kapitalanlageprodukten

- Kapitallebensversicherungen mit Abschluss nach 2005

- Kfz-Kaskoversicherung

Kann ich auch Versicherungen für meinen Ehepartner absetzen?

Ja, bei gemeinsamer Veranlagung können auch Versicherungsbeiträge für den Ehepartner angesetzt werden – unabhängig davon, wer den Vertrag abgeschlossen hat. Achten Sie jedoch auf eine saubere Zuordnung in der Steuererklärung und eine möglichst einheitliche Zahlungsweise, um Rückfragen zu vermeiden.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir können Sie zwar nicht explizit zum Thema beraten, sind jedoch offen für Verbesserungsvorschläge oder Anmerkungen, die Sie zu diesem Artikel haben. Schreiben Sie uns gern eine E‑Mail:

Hinweis: Alle Angaben zum Steuerrecht sind ohne Gewähr. Dieser Beitrag dient lediglich der Information und ersetzt nicht die individuelle Beratung durch einen Steuerberater.