Das erwartet Sie hier

Wie Sie die Beiträge zur Berufsunfähigkeitsversicherung steuerlich geltend machen können und was Sie bei der Versteuerung der Berufsunfähigkeitsrente beachten müssen.

Inhalt dieser SeiteDas Wichtigste in Kürze

Beiträge zur Berufsunfähigkeitsversicherung absetzen

Können die Beiträge von der Steuer abgesetzt werden?

Grundsätzlich können Sie die Beiträge zu Ihrer Berufsunfähigkeitsversicherung steuerlich als Sonderausgaben geltend machen. Dies gilt sowohl für Arbeitnehmer als auch für Selbständige. Allerdings gibt es dabei einige Einschränkungen, da die abzugsfähigen Höchstgrenzen begrenzt sind.

Wie viel kann steuerlich geltend gemacht werden?

Die Beiträge zur BU sind in der Regel nicht in voller Höhe absetzbar. Für Vorsorgeaufwendungen wie die selbständige Berufsunfähigkeitsversicherung gilt ein jährlich absetzbarer Höchstbetrag. Dieser liegt für Angestellte und Beamte im Jahr 2025 bei 1.900 Euro und für Selbständige bei 2.800 Euro. Allerdings sind hier auch noch die Beiträge für andere Versicherungen, wie die Kranken- und Pflegeversicherung zu berücksichtigen. In den meisten Fällen übersteigen diese Beiträge bereits diese Höchstgrenze. Wie hoch Ihre Beiträge zur Kranken- und Pflegeversicherung ausfallen, können Sie Ihrer jährlichen Lohnsteuerbescheinigung entnehmen.

Experten-Tipp:

Steuervorteile begrenzt

„Sowohl Selbständige als auch Angestellte ziehen auch andere Versicherungsbeiträge (beispielsweise die private Krankenversicherung oder private Rentenversicherung) in der Steuererklärung heran. Damit ist der Höchstwert schnell erreicht, was zur Folge hat, dass das Finanzamt nicht sämtliche Kosten anerkennen kann. Eine Steuerersparnis der Berufsunfähigkeitsversicherung lässt sich oftmals höchstens in der Kombination mit der Rürup-Rente erzielen.“

Wie setzt man eine Berufsunfähigkeitszusatzversicherung richtig ab?

Die Beiträge zu einer Berufsunfähigkeitszusatzversicherung (BUZ), die an eine Lebens- oder Rentenversicherung gekoppelt ist, können ebenfalls als „sonstige Vorsorgeaufwendungen“ steuerlich geltend gemacht werden. Hier ist jedoch wichtig, wie die BUZ strukturiert ist, da sie an eine Hauptversicherung gebunden ist.

Bei einer Kombi-Versicherung fließen die Beiträge sowohl in den Teil der Berufsunfähigkeitsversicherung als auch in die Lebens- oder Rentenversicherung ein und sind damit auch ein Teil der Altersvorsorge. Bei der Angabe in der Steuererklärung müssen Sie die jeweilige Versicherungsform unterscheiden, damit das Finanzamt die steuerliche Absetzbarkeit anerkennt.

BUZ in Kombination mit der Rürup-Rente

Kombinieren Sie Ihre Berufsunfähigkeitsversicherung mit einer Rürup-Rente, können Sie von einer höheren steuerlichen Entlastung profitieren, da in diesem Fall die oben genannten Höchstgrenzen für Vorsorgeaufwendungen in Bezug auf die BU nicht mehr gelten. Der anrechenbare Höchstbetrag für Altersvorsorgeaufwendungen liegt hier im Jahr 2025 bei 29.344 Euro für Alleinstehende und bei 58.688 Euro für Verheiratete.

Wenn die BUZ an die Rürup-Rente gekoppelt ist, werden die Beiträge zur Berufsunfähigkeitsversicherung ebenfalls innerhalb dieses Höchstbetrags steuerlich berücksichtigt. Das bedeutet, dass der gesamte Versicherungsbetrag (Rürup-Rente und BUZ) in der Steuererklärung als Sonderausgaben geltend gemacht werden kann, solange sie die Höchstgrenze nicht überschreitet.

Mehr zur Rürup-Rente in der Steuer

Wichtig: Bei einer Kombination mit der Rürup-Rente sind die Beiträge zur Berufsunfähigkeitsversicherung nur dann steuerlich absetzbar, wenn diese maximal 49 Prozent der Einzahlungen betragen. Mindestens 51 Prozent müssen in den Aufbau der Altersvorsorge fließen. Zudem müssen für beide Formen der Vorsorge Rentenzahlungen vereinbart worden sein.

BUZ in Kombination mit der Riester-Rente

Die steuerliche Absetzbarkeit gestaltet sich bei der Kombination mit einer Riester-Rente etwas anders, da die Riester-Rente steuerlich gefördert wird und speziellen Regelungen unterliegt. Bei der Riester-Rente profitieren Versicherte von einer direkten staatlichen Förderung in Form von Zulagen und der Möglichkeit, Beiträge in der Steuererklärung als Sonderausgaben abzusetzen. Es können bis zu 2.100 Euro jährlich, einschließlich der erhaltenen Zulagen, als Sonderausgaben geltend gemacht werden.

Anders als bei der Rürup-Rente werden bei der Riester-Rente nur die Beiträge zur Altersvorsorge steuerlich gefördert. Das bedeutet, dass der BUZ-Anteil bei einer Riester-geförderten Versicherung nicht steuerlich absetzbar ist. Das Finanzamt rechnet jedoch nur den Riester-spezifischen Anteil (also den reinen Altersvorsorgeanteil) in den förderfähigen Höchstbetrag von 2.100 Euro ein. Die Beiträge zur BUZ fließen in diese Summe nicht mit ein und können nicht zusätzlich als „sonstige Vorsorgeaufwendungen“ abgesetzt werden.

Riester-Rente und Berufsunfähigkeitsversicherung kombinieren

Experten-Tipp:

Kostenaufteilung anfordern

„Es ist empfehlenswert, eine genaue Aufschlüsselung der Beiträge zu haben. Diese finden Sie entweder direkt im Versicherungsvertrag oder können sie alternativ bei Ihrem Versicherungsanbieter anfordern. Viele Versicherer stellen auf Anfrage eine Bescheinigung aus, die genau angibt, welcher Teil der Beiträge auf die Berufsunfähigkeitsabsicherung und welcher auf die Altersvorsorge entfällt. Das Finanzamt kann solche Bescheinigungen verlangen, um die Richtigkeit der Angaben in der Steuererklärung zu überprüfen. Ohne eine klare Aufteilung könnte es schwierig sein, den genauen steuerlich absetzbaren Betrag für die Berufsunfähigkeitszusatzversicherung nachzuweisen.“

Wo Sie dies in der Steuerklärung eintragen

Selbständige BU in der Steuererklärung

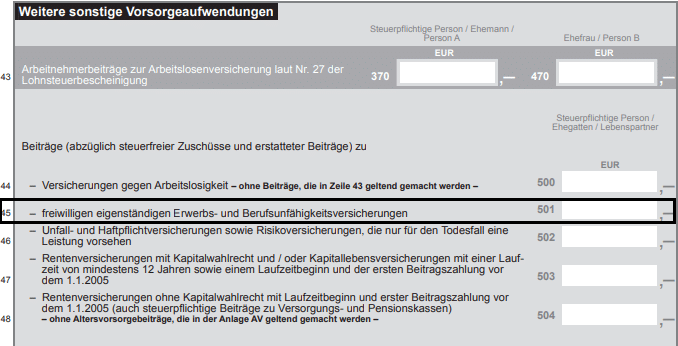

Die Beiträge zur selbständigen Berufsunfähigkeitsversicherung sind in der Steuererklärung in die Anlage Vorsorgeaufwand unter „Weitere sonstige Vorsorgeaufwendungen“ in die Zeile 45 einzutragen.

Berufsunfähigkeitszusatzversicherung in der Steuererklärung

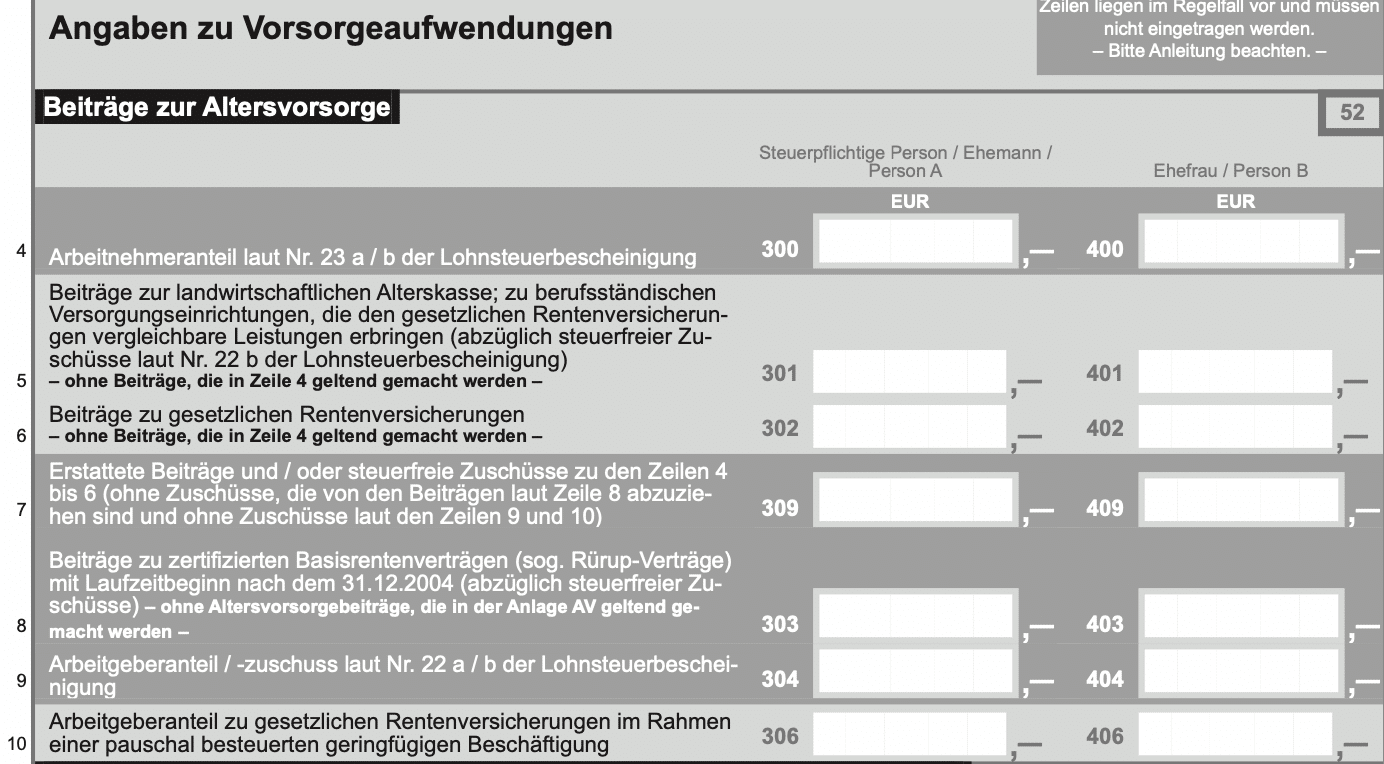

Haben Sie eine BUZ mit einer Rürup-Rente kombiniert abgeschlossen, tragen Sie den gesamten Beitrag in der Anlage Vorsorgeaufwand unter „Beiträge zur Altersvorsorge“ in die Zeile 7 ein.

Haben Sie eine BUZ mit Riester-Rente, dann geben Sie nur die förderfähigen Beiträge zur Riester-Rente in der Anlage AV an. Der BUZ-Anteil wird nicht berücksichtigt und benötigt keinen separaten Eintrag. Das Finanzamt rechnet automatisch nur den Altersvorsorgeanteil der Riester-Rente an und prüft, ob Sie ggf. eine Steuererstattung auf Ihre Sonderausgaben erhalten.

Mehr zur Riester-Rente in der Steuer

So wird die Auszahlung der Berufsunfähigkeitsrente besteuert

Die Berufsunfähigkeitsrente gilt grundsätzlich als steuerpflichtiges Einkommen, auf das dementsprechend Steuern gezahlt werden müssen. Hier fallen jedoch nicht auf die gesamte Rente Steuern an, sondern nur auf den sogenannten Ertragsanteil. Wie viele Steuern Sie genau auf die Berufsunfähigkeitsrente zahlen müssen, hängt dabei vor allem von Ihrem persönlichen Steuersatz und der Dauer der Rentenzahlung ab. Generell gilt, dass der zu versteuernde Anteil umso kleiner wird, desto kürzer die Bezugsdauer der Rente ausfällt. Mit zunehmender Bezugsdauer steigt der zu versteuernde Anteil jedoch dementsprechend.

Beispielrechnung

Die Höhe des steuerpflichtigen Ertragsanteils Ihrer Berufsunfähigkeitsrente hängt von der Dauer der Rentenzahlung an Sie ab. Dieser beträgt beispielsweise:

| Dauer des Rentenbezugs | Steuerpflichtiger Ertragsanteil |

|---|---|

| 1 Jahr | 0 Prozent |

| 5 Jahre | 5 Prozent |

| 10 Jahre | 12 Prozent |

| 15 Jahre | 16 Prozent |

| 20 Jahre | 21 Prozent |

Werden Sie mit 53 Jahren berufsunfähig und haben Sie eine Berufsunfähigkeitsrente von monatlich 1.500 Euro sowie ein Ende der Leistung zum Renteneintritt mit 67 Jahren vereinbart, dann beträgt Ihre Rentendauer 15 Jahre. Die Höhe des steuerpflichtigen Ertragsanteils liegt so bei 16 Prozent, wodurch 240 Euro Ihrer monatlichen Berufsunfähigkeitsrente mit Ihrem individuellen Steuersatz steuerpflichtig sind. Auf das Jahr gerechnet ergibt sich daraus ein steuerpflichtiger Betrag von 2.880 Euro.

Grundfreibetrag

Liegt Ihr gesamtes zu versteuerndes Einkommen inklusive der Berufsunfähigkeitsrente unterhalb des Grundfreibetrags, fallen für Sie keine Steuern an. Im Jahr 2025 beträgt der Grundfreibetrag 12.096 Euro für Einzelpersonen und 24.192 Euro für Ehepaare.

Berufsunfähigkeitsrente bei Kombiprodukten voll versteuern

Haben Sie Ihre Berufsunfähigkeitsversicherung mit einer Rürup-Rente oder Riester-Rente kombiniert, müssen Sie die Berufsunfähigkeitsrente voll versteuern. Dies liegt daran, dass Sie während der Einzahlungszeit bereits von Steuervorteilen profitiert haben.

Bitte beachten Sie, dass wir Ihnen keine Steuerberatung anbieten können. Wenn Sie Fragen zu Ihrer individuellen Situation haben, wenden Sie sich direkt an Ihren Steuerberater.

Die häufigsten Fragen zur Berufsunfähigkeitsversicherung in der Steuer

Wo soll man die Berufsunfähigkeitsversicherung in der Steuererklärung eintragen?

Die Beiträge zur Berufsunfähigkeitsversicherung werden in der Anlage Vorsorgeaufwand in der Steuererklärung eingetragen.

Kann man Beiträge zur Berufsunfähigkeitsversicherung von der Steuer absetzen?

Von der Steuer ist die Berufsunfähigkeitsversicherung als Sonderausgaben abzusetzen. Allerdings gelten hierbei Höchstbeträge (1.900 Euro für Angestellte und Beamte, 2.800 Euro für Selbständige) und diese sind oft bereits durch andere Sonderausgaben ausgeschöpft, sodass sich häufig keine reelle Steuererleichterung ergibt. Handelt es sich um eine in eine Riester- oder Rürup-Rente integrierte Berufsunfähigkeitsversicherung, können die Beiträge zu einem weitaus höheren Anteil von der Steuer abgesetzt werden.

Wie werden Berufsunfähigkeitsrenten versteuert?

Bei einer normalen Berufsunfähigkeitsrente wird der Ertragsanteil der Rente besteuert. Dieser steigt mit der Restlaufzeit der Berufsunfähigkeitsrente. Ein Teil der Rente bleibt jedoch immer steuerfrei. Anders sieht es bei Renten aus Berufsunfähigkeitszusatzversicherungen im Rahmen einer Betriebs-, Riester- oder Rürup-Rente aus. Hier wird die komplette Rente bzw. ein größerer Anteil besteuert.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir können Sie zwar nicht explizit zum Thema beraten, sind jedoch offen für Verbesserungsvorschläge oder Anmerkungen, die Sie zu diesem Artikel haben. Schreiben Sie uns gern eine E‑Mail: