Das erwartet Sie hier

Wie die Steuerersparnis durch die Rürup-Rente funktioniert, wer davon besonders profitiert, und wie Sie Ihre Steuerklärung korrekt ausfüllen.

Inhalt dieser SeiteDas Wichtigste in Kürze

Wie ergibt sich für Sie durch die Rürup-Rente ein Steuervorteil?

Nachgelagerte Besteuerung

Die Rürup-Rente unterliegt der sogenannten „nachgelagerte Besteuerung“. Daraus ergeben sich bei der Einkommenssteuer die folgenden Vorteile:

So wirkt sich die Rürup-Rente während der Ansparphase auf die Steuern aus

Das können Sie maximal absetzen

Die Beiträge zur Rürup-Rente (auch Basis-Rente genannt) können in der Ansparphase steuermindernd abgesetzt werden. Im Jahr 2025 sieht der Gesetzgeber für Alleinstehende einen Betrag von maximal 29.344 Euro pro Jahr vor. Davon dürfen mittlerweile 100 Prozent als Rentenversicherungsbeiträge für die Rürup-Rente abgesetzt werden. Für Ehepaare verdoppelt sich die Summe.

Rechenbeispiel

Die mögliche Ersparnis möchten wir Ihnen anhand einer fiktiven Person darlegen. Das hier ist unser Beispielsparer:

- selbständig

- Jahresverdienst: 60.000 Euro (brutto)

- monatliche Rürup-Beiträge: 500 Euro, also 6.000 Euro pro Jahr

- Steuererklärung für das Jahr 2023

Er setzt eine Reihe von Kosten ab, beispielsweise die private Krankenversicherung und Werbungskosten, um das Jahresbruttoeinkommen auf 55.000 Euro zu reduzieren. Anschließend werden die Rürup-Beiträge abgezogen, also die 6.000 Euro. Diese werden für das Jahr 2023 zu 100 Prozent anerkannt, wirken sich also in Höhe von 6.000 Euro steuermindernd aus. Das zu versteuernde Einkommen beträgt dann noch 49.000 Euro.

Das macht einen Unterschied bei der Steuerlast:

| Zu versteuerndes Einkommen (in Euro) | Steuern (in Euro) |

|---|---|

| 55.000 (ohne Rürup) | 12.748 |

| 49.000 (mit Rürup) | 10.549 |

Zahlt unser Beispielsparer also 6.000 Euro in den Rürup-Vertrag ein, reduziert er damit seine Steuern um 2.199 Euro.

100 Prozent Absetzbarkeit seit 2023

Der steuermindernde Anteil sollte ursprünglich jährlich um zwei Prozentpunkte steigen, bis er im Jahr 2025 die 100 Prozent erreicht. Allerdings werden nach einer Reform nun bereits seit 2023 die gesamten Beiträge berücksichtigt. Die Zahlen beziehen sich jeweils auf das Jahr, in dem die Beiträge geleistet wurden.

So profitieren Selbständige und Arbeitnehmer

Dieser Betrag ist vor allem für Selbständige sehr interessant, die keine gesetzliche Rente zahlen. Sie dürften einen solchen Betrag ausschöpfen, wenn sie Monat für Monat eine hohe Summe in die Rentenversicherung einzahlen. Etwas anders sieht es bei Arbeitnehmern aus: bei ihnen kommen die Beiträge zur gesetzlichen Rentenversicherung zu dieser Summe noch dazu.

Trotzdem profitieren letztlich beide Berufsgruppen von dem positiven Steuereffekt der Rürup-Rente in der Ansparphase, der ihre Steuerzahlung unmittelbar senkt. Wie groß die Vorteile durch die Rürup-Rente sind, hängt von der Höhe des Einkommens ab – wer ohnehin niedrige Steuern zahlt, profitiert jedoch weniger.

Für wen hat die Rürup-Rente Nachteile?

Rürup- und Riester-Rente in der Steuer: Ein Vergleich

Im Unterschied zur Rürup-Rente können bei der Riester-Rente maximal 2.100 Euro pro Jahr abgesetzt werden. Dafür können bei der Riester-Rente jedoch auch staatliche Zuschüsse an die Stelle des Steuervorteils treten, wovon gerade Menschen mit geringerem Einkommen und mehreren Kindern profitieren.

Wo müssen Sie die Beiträge zur Rürup-Rente eintragen?

So füllen Sie Ihre Steuerklärung richtig aus

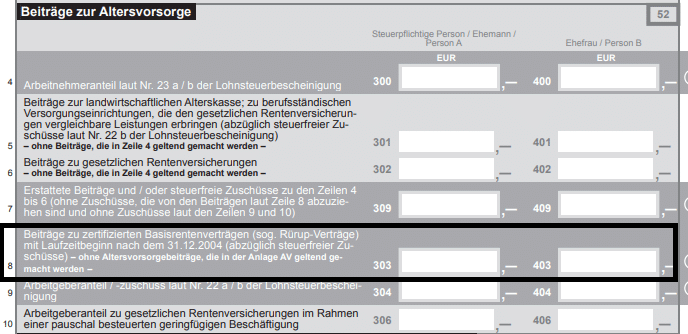

Der Mantelbogen der Steuererklärung besitzt eine „Anlage Vorsorgeaufwand“. Sie ist oben rechts mit der Seitenziffer „52“ gekennzeichnet, die Überschrift dieser heißt „Angaben zu Vorsorgeaufwendungen“, die Unterüberschrift „Beiträge zur Altersvorsorge“.

In Zeile 8 davon finden Sie das Feld 303. In dieses tragen Sie „Beiträge zu zertifizierten Basisrentenverträgen (Rürup-Verträge) […]“ ein. Die exakte Summe können Sie bei Ihrem Versicherer erfragen. Üblicherweise erhalten Sie von diesem einmal im Jahr eine Beitragsbescheinigung, in welcher der Betrag angegeben ist, den Sie in das Feld 303 eintragen. Haben Sie eine derartige Bescheinigung nicht erhalten, kontaktieren Sie Ihren Versicherer – dann haben Sie immer die Gewissheit, die korrekten Beträge zu übernehmen.

Besteuerung der Rürup-Rente in der Auszahlungsphase

Auszahlungen sind steuerpflichtig

Die Besteuerung in der Auszahlungsphase orientiert sich an dem System der gesetzlichen Rentenversicherung. Der steuerpflichtige Anteil richtet sich nach dem Jahr, in dem der Steuerpflichtige in Rente geht. Dieses Jahr wird auch als Kohorte bezeichnet. Wer zum Beispiel im Jahr 2025 in Rente geht, muss 83,5 Prozent seiner Rente mit dem persönlichen Steuersatz versteuern. Der übrige Anteil der Rente bleibt steuerfrei. Die Quote wird immer im ersten Rentenjahr angesetzt und dann lebenslang beibehalten.

| Rentenbeginn | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | … | ab 2058 |

| Besteuerungsanteil | 80 % | 81 % | 82 % | 82,5 % | 83 % | 83,5 % | … | 100 % |

In den kommenden Jahren steigt der steuerpflichtige Anteil der Rürup-Rente weiter an, sodass zukünftige Rentenjahrgänge einen immer geringeren steuerfreien Betrag aus der Rürup-Rente erhalten. Der Versicherte profitiert dennoch wie bereits erwähnt von einer Verschiebung der Besteuerung in die Rente: Da das Einkommen während der Rente geringer ist als während der Zeit der Berufsfähigkeit, ist auch der Steuersatz niedriger.

Rechenbeispiel

Unsere Beispielsparerin ist seit 2020 in Rente. Das bedeutet, dass 80 Prozent ihrer Rürup-Rente besteuert werden. Sie bezieht eine Rürup-Rente von 2.000 Euro – von diesen muss sie entsprechend 1.600 Euro mit ihrem persönlichen Steuersatz versteuern.

Wo müssen Sie die Auszahlungen in der Steuerklärung eintragen?

Für die Rürup-Rente ist – wie auch für die gesetzliche Rente und Renten aus berufsständischen Versorgungseinrichtungen und landwirtschaftlicher Alterskasse – die Anlage R relevant, genau genommen die Zeilen 4 – 12.

Bitte beachten Sie, dass wir Ihnen keine Steuerberatung anbieten können. Wenn Sie Fragen zu Ihrer individuellen Situation haben, wenden Sie sich direkt an Ihren Steuerberater. Alle Angaben zum Steuerrecht sind ohne Gewähr.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.