Das erwartet Sie hier

Wie sich Ihre Hundehaftpflichtversicherung auf Ihre Steuern auswirkt und wo Sie diese in der Steuererklärung eintragen können.

Inhalt dieser SeiteDas Wichtigste in Kürze

Ist die Hundehaftpflichtversicherung steuerlich absetzbar?

Hundehaftpflichtversicherung als sonstige Vorsorgeaufwendungen

Versicherungskosten werden in der Einkommensteuererklärung erfasst, sofern diese in einem privaten Rahmen entstehen. Dort werden sie unter „Sonderausgaben“ und genauer als „(sonstige) Vorsorgeaufwendungen“ geführt. Diese wurden zum wirtschaftlichen Schutz ins Leben gerufen. Der Gesetzgeber gibt Personen mit einem zu versteuernden Einkommen damit die Gelegenheit, die Kosten für Versicherungen dem erzielten Einkommen gegenüberzustellen, um sich durch die Versicherungen wiederum gegen sehr kostspielige Ausnahmefälle abzusichern.

Nur Steuerpflichtige können die Hundehaftpflichtversicherung absetzen

Allerdings ist die steuerliche Absetzbarkeit der Hundehaftpflichtversicherung nur dann gegeben, wenn Sie ein zu versteuerndes Einkommen erzielen. Denn Kosten „abzusetzen“ bedeutet, die Einkünfte zu reduzieren, um im Gegenzug weniger Steuern zu zahlen. Die Steuerlast wird also aufgrund des progressiven Steuersatzes sowohl relativ (der auf das zu versteuernde Einkommen angewandte Steuersatz in Prozent) als auch absolut (in Euro) reduziert. Wer hingegen unterhalb des Steuerfreibetrags von 12.096 Euro (2025) verdient, muss in Deutschland keine Steuern zahlen und kann folglich auch nichts absetzen.

Experten-Tipp:

„Gewerbetreibende, die beispielsweise eine Hundepension betreiben, können die Kosten für die gewerbliche Tierhaftpflichtversicherung sowie weitere Kosten ebenfalls steuerlich geltend machen. Dazu müssen diese als Betriebsausgaben in der Steuerklärung aufgeführt werden.“

Wo wird die Hundehaftpflichtversicherung in der Steuererklärung eingetragen?

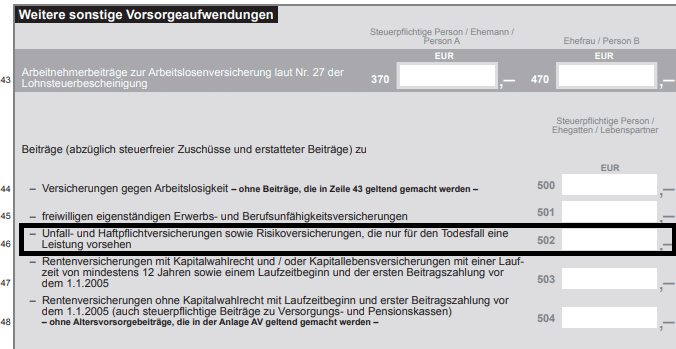

Die Kosten für Ihre Hundehaftpflichtversicherung können Sie in der Anlage Vorsorgeaufwand unter „sonstige Vorsorgeaufwendungen“ in Zeile 46 eintragen.

Steuererklärung in Elster

Wenn Sie Ihre Steuererklärung online über Elster machen, können Sie Ihre Hundehaftpflichtversicherung ebenfalls in der Anlage Vorsorgeaufwand eintragen. Die entsprechenden Zeilen finden Sie unter „sonstige Vorsorgeaufwendungen“.

Das können Sie noch unter „sonstige Vorsorgeaufwendungen“ eintragen:

In der Zeile für die „sonstigen Vorsorgeaufwendungen“ können Sie neben der Hundehaftpflichtversicherung auch einige weitere Kostenpositionen eintragen. Darunter beispielsweise:

- Krankenversicherung (Beiträge, die über die Basisabsicherung hinausgehen)

- Private Haftpflichtversicherung

- Altersvorsorge (ohne die gesetzlichen Rentenbeiträge)

- Berufsunfähigkeitsversicherung

- Kfz-Haftpflichtversicherung

- Risikolebensversicherung (die nur für den Todesfall eine Leistung vorsieht)

Unterscheidung: Vorsorgeaufwendungen und sonstige Vorsorgeaufwendungen

Einige Kosten für Ihre eigene Vorsorge werden gesondert erfasst. So beispielsweise Beiträge für die gesetzliche Rentenversicherung oder die Rürup-Rente. Außerdem sind einige Positionen in unbegrenzter Höhe absetzbar – beispielsweise die Basisabsicherung der Krankenversicherung. Jedoch ist zu beachten, dass alle Kosten für die Krankenversicherung, die über die Basisabsicherung hinausgehen, wiederum in die „sonstigen Vorsorgeaufwendungen“ fallen.

Was ist die Höchstgrenze, die steuerlich abgesetzt werden kann?

Einkommenspflichtige Steuerzahler haben die Möglichkeit, die Beiträge für alle Vorsorgeaufwendungen steuerlich abzusetzen und so ihre Steuerlast zu reduzieren. In der Praxis ist dies allerdings kaum möglich. Grund hierfür sind die Höchstgrenzen, die der Gesetzgeber für die „sonstigen Vorsorgeaufwendungen“ festgesetzt hat. Die Hundehaftpflichtversicherung wird als eine solche „sonstige Vorsorgeaufwendung“ gewertet. Die Grenzen gelten jeweils pro Jahr und sind im Einkommensteuergesetz § 10 Abs. 4 festgehalten. Die „sonstigen Vorsorgeaufwendungen“ werden also lediglich bis zu einer maximalen Höhe anerkannt. Diese liegt in 2025 für Angestellte bei 1.900 Euro und für Freiberufler sowie Selbständige bei 2.800 Euro.

Höchstgrenze wird meist überschritten

Meist übersteigen die abzusetzenden Beiträge die maximale Höhe der Absetzbarkeit. Abhängig ist dies von Ihrer individuellen Situation. Haben Sie beispielsweise als Freiberufler eine private Krankenversicherung und eine Berufsunfähigkeitsversicherung abgeschlossen, erreichen Sie die Höchstgrenze in der Regel schon alleine durch diese Beiträge. Falls nicht, wird die Lücke meist durch die Beiträge zur privaten Haftpflichtversicherung geschlossen.

Steuerminderung ist nicht sicher

Die Kosten der Hundehaftpflichtversicherung werden in der Einkommensteuererklärung geführt und anerkannt. Wenn die Absetzbarkeit der sonstigen Vorsorgeaufwendungen jedoch schon mit anderen Versicherungen und Vorsorgeleistungen ausgereizt wird, entsteht in der Praxis keinerlei Vorteil. Sie als Hundehalter erhalten dann also effektiv nicht mehr Geld vom Finanzamt zurück, als Sie ohne eine Erwähnung der Hundehaftpflichtversicherung bekommen würden. Dennoch sollten Sie diese in Ihrer Steuererklärung unbedingt mit aufführen, da Ihnen dadurch keine Nachteile entstehen, aber zumindest die Chance auf einen steuerlichen Vorteil besteht.

Weitere Kosten für den Hund, die steuerlich abgesetzt werden können

Zunächst entscheidet immer Ihre individuelle Situation und wie viele Kosten Sie bereits aufgeführt haben, ob Sie noch weitere Kosten für Ihren Hund steuerlich absetzen können. Existieren in den jeweiligen Bereichen jedoch noch finanzielle Spielräume, ist unter Umständen eine Absetzbarkeit in den folgenden Fällen möglich:

Hundesitter

Haben Sie einen Hundesitter für Ihren Hund, der bei Ihnen Zuhause arbeitet, können Sie die Kosten für diesen als „haushaltsnahe Dienstleistung“ absetzen. Für das Finanzamt müssen Sie dabei zwei Nachweise erbringen: Die Rechnung, die Ihnen der Hundesitter ausgestellt hat, sowie den dazugehörigen Überweisungsbeleg. Haben Sie den Hundesitter bar bezahlt, erkennt das Finanzamt dies nicht an.

Gassi-Service

Geht jemand für Sie mit Ihrem Hund spazieren, kann dieser Gassi-Service unter Umständen ebenfalls als „haushaltsnahe Dienstleistung“ abgesetzt werden. Dafür ist es jedoch nötig, dass die Leistung „im Paket“ mit anderen Leistungen, die bei Ihnen Zuhause stattfinden, abgerechnet werden. Genau wie beim Hundesitter benötigt das Finanzamt auch hier entsprechende Nachweise.

Hundefriseur

Kommt der Hundefriseur zu Ihnen nach Hause und kümmert sich dort um Ihren Hund, dann gilt dies genauso wie beim Hundesitter und beim Gassi-Service als „haushaltsnahe Dienstleistung“ und die Kosten können entsprechend abgesetzt werden. Gehen Sie mit Ihrem Hund jedoch in einen Hundesalon, können Sie die Kosten nicht von der Steuer absetzen.

Diese Kosten können nicht steuerlich abgesetzt werden

Ausnahme: Gewerbetreibende

Im Gegensatz zu Privatpersonen können Gewerbetreibende, die einen Hund aus beruflichen Gründen halten und bei denen der Hund zum Gewerbe gehört, die oben genannten Kosten und noch weitere von der Steuer absetzen:

- Anschaffungskosten

- Tierarztkosten

- Hundekrankenversicherung

- Hundesteuer

- Futter und Zubehör (wie Leinen oder Geschirre)

Die häufigsten Fragen zur Hundehaftpflichtversicherung in der Steuer

Ist die Hundehaftpflicht steuerlich absetzbar?

Die Hundehaftpflichtversicherung ist generell als „sonstige Vorsorgeaufwendung“ absetzbar. Allerdings gilt hier eine Höchstgrenze, die für Angestellte bei 1.900 Euro und für Selbständige bei 2.800 Euro liegt. Alle Kosten oberhalb dieser Höchstgrenze wirken sich nicht mehr steuermindernd aus.

Wo trage ich die Hundehaftpflicht in der Steuererklärung ein?

Die Hundehaftpflichtversicherung können Sie in der Anlage Vorsorgeaufwand unter „sonstige Vorsorgeaufwendungen“ in Zeile 48 eintragen. Bei Elster füllen Sie die gleiche Anlage mit dem gleichen Unterpunkt aus.

Welche Kosten für Hund steuerlich absetzbar?

Die Hundehaftpflichtversicherung ist steuerlich absetzbar. Zudem können die Kosten für beispielsweise einen Hundefriseur, einen Hundesitter oder einen Gassi-Service als „haushaltsnahe Dienstleistung“ abgesetzt werden, wenn die Dienstleistungen innerhalb Ihres Haushalts erfolgen.

Kann ich die Tierarztrechnung von der Steuer absetzen?

Tierarztrechnungen können von Privatpersonen nicht von der Steuer abgesetzt werden. Für Gewerbetreibende, deren Hund zum Gewerbe gehört, ist dies unter Umständen möglich.

Ist die Hundeschule steuerlich absetzbar?

Die Kosten für den Besuch einer Hundeschule können Sie nicht steuerlich gelten machen.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.