Das erwartet Sie hier

Die Grundlagen der Geldanlage und wie Sie die passende Anlagestrategie und Produkte für sich und Ihr Geld finden.

Inhalt dieser SeiteDas Wichtigste in Kürze

Warum Sie Ihr Geld überhaupt anlegen sollten

Die kurze Antwort: Weil Ihr Geld auf dem Girokonto oder im Sparschwein heimlich, aber stetig an Wert verliert. Das Anlegen von Geld ist heute keine komplizierte Option mehr nur für Profis. Sondern eine wichtige Notwendigkeit für jeden.

Der größte Feind Ihres Geldes: die Inflation

Stellen Sie sich vor, Sie haben 100 Euro und können dafür heute einen vollen Einkaufswagen bekommen. Wenn die Preise für Lebensmittel, Energie und Dienstleistungen im nächsten Jahr um vier Prozent steigen, dann bekommen Sie für dieselben 100 Euro nur noch Waren im Wert von 96 Euro. Ihr Geld ist also weniger wert geworden, obwohl die Zahl auf Ihrem Konto gleich geblieben ist.

Geld, das nur unverzinst herumliegt, wird von der Inflation langsam aufgefressen: Liegt der Zinssatz auf Ihrem Sparkonto nahe null Prozent, die Inflation aber bei drei, vier oder mehr Prozent, machen Sie jedes Jahr einen realen Verlust. Eine kluge Geldanlage ist der beste Weg, um eine Rendite zu erzielen, die höher ist als die Inflationsrate. Nur so können Sie Ihr Vermögen nicht nur schützen, sondern es auch real vermehren.

Ihre persönlichen Ziele erreichen

Geldanlage ist kein Selbstzweck. Sie ist ein Werkzeug, das Ihnen hilft, Ihre ganz persönlichen Wünsche und Träume zu verwirklichen. Ohne einen Plan wird aus „irgendwann“ oft „nie“. Mit einer passenden Anlagestrategie können Sie gezielt auf konkrete Ziele hinarbeiten.

Typische Ziele für eine Geldanlage sind beispielsweise:

Indem Sie Ihr Geld für sich arbeiten lassen, nutzen Sie die Kraft des Zinseszinseffekts. Das bedeutet, dass nicht nur Ihr ursprünglich angelegtes Geld Zinsen (oder Renditen) erwirtschaftet, sondern auch die bereits erhaltenen Zinsen wiederum neue Erträge generieren. Dieser Effekt wirkt wie ein Schneeball, der beim Rollen immer größer wird und Ihr Vermögen über die Zeit exponentiell wachsen lässt.

Welche Geldanlage suchen Sie?

Die Grundlagen der Geldanlage: So legen Sie erfolgreich an

Bevor Sie beginnen, sich für eine oder mehrere Anlagestrategien zu entscheiden oder Ihr Geld in eine Anlageklasse zu investieren, sollten Sie die folgenden zeitlosen Prinzipien jeder Geldanlage verstehen. Wenn Sie diese verinnerlichen, haben Sie bereits 80 Prozent des Weges zu einer soliden und langfristig rentablen Geldanlage geschafft.

Der Notgroschen

Bevor Sie auch nur einen Euro investieren, sollten Sie einen Notgroschen für unvorhergesehene Ausgaben aufgebaut haben. Eine Faustregel sind drei bis sechs Netto-Monatsgehälter, die sicher und jederzeit verfügbar auf einem (idealerweise verzinsten) Tagesgeldkonto liegen. Wenn Ihr finanzielles Polster sicher geparkt ist, geraten Sie bei Schwankungen Ihrer anderen Anlagen nicht in Panik.

Die drei goldenen Regeln

1. Investieren Sie nur in das, was Sie verstehen

Egal, ob es um die jeweilige Anlageklasse oder die Unternehmen dahinter geht: Investieren Sie Ihr Geld nur, wenn Sie verstehen, was Sie da tun. Bei Tages- und Festgeldkonten ist dies noch leicht umsetzbar. Beim Investieren an der Börse sollten Sie genau wissen, in welcher Branche und in welchen Ländern die Unternehmen aktiv sind, in denen Ihre Anteile stecken, und was genau mit Ihrem Geld geschieht.

Sind Ihnen Finanzprodukte wie Derivate, Staatsanleihen oder Einzelaktien zu unverständlich, dann lassen Sie die Finger davon. Langfristig können Sie Ihre Investments nur dann erfolgreich kontrollieren und managen, wenn Sie sie verstehen. Für den Anfang eignen sich transparente und einfache Produkte wie Tagesgeld (wenn es verzinst wird) oder weltweit gestreute ETFs.

2. Investieren Sie nur Geld, das Sie mittelfristig nicht benötigen

Diese Regel gilt besonders für das Investieren am Kapitalmarkt und ist entscheidend für Ihren Seelenfrieden und Ihren Anlageerfolg. Die Finanzmärkte schwanken, das ist normal. Um von den langfristig steigenden Kursen zu profitieren, müssen Sie in der Lage sein, diese Schwankungen entspannt auszusitzen. Das funktioniert nur, wenn Sie Geld investieren, auf das Sie in den nächsten fünf, besser zehn oder mehr Jahren nicht angewiesen sind. Ihr Investment-Depot ist kein Sparkonto für die nächsten großen Anschaffungen oder für den Notgroschen. Wie Sie Ihre persönliche monatliche Sparrate ermitteln, lesen Sie im Kapitel „Wie viel Geld sollten Sie anlegen?“.

3. Streuen Sie Ihr Risiko (Diversifikation)

Verschiedene Arten von Anlagen weisen unterschiedliche Risiken auf. Daher sollten Sie nicht alles auf eine Karte setzen, sondern Ihr Geld auf viele verschiedene Anlagen verteilen, um das Risiko eines schweren Verlustes zu minimieren. In der Finanzwelt nennt man das Diversifikation. Wenn eine einzelne Aktie, eine Branche oder sogar ein ganzes Land eine schlechte Phase durchlebt, fangen die anderen Anlagen in Ihrem Portfolio diesen Verlust auf. Die einfachste Methode, diese breite Streuung zu erreichen, sind ETFs und Fonds.

So setzen Sie die Risikostreuung praktisch um:

- Verschiedene Anlageklassen

Investieren Sie nicht nur in Aktien, sondern auch in sicherere Bausteine wie Anleihen oder Tagesgeld. - Verschiedene Regionen

Setzen Sie nicht alles auf den deutschen Markt. Verteilen Sie Ihre Anlagen weltweit, zum Beispiel in Europa, den USA und aufstrebenden Märkten in Asien. - Verschiedene Branchen

Investieren Sie nicht nur in die Technologie-Branche, sondern auch in stabile Sektoren wie Gesundheit, Konsumgüter oder Energie.

Weitere Leitsätze für Anleger

Die genannten drei Regeln sind nicht die einzigen „goldenen“ Richtlinien für eine erfolgreiche Anlagestrategie. Darüber hinaus gibt es noch weitere bewährte Leitsätze, die Ihnen helfen können, die richtigen Entscheidungen zu treffen und typische Fehler zu vermeiden. Weitere goldene Regeln sind beispielsweise:

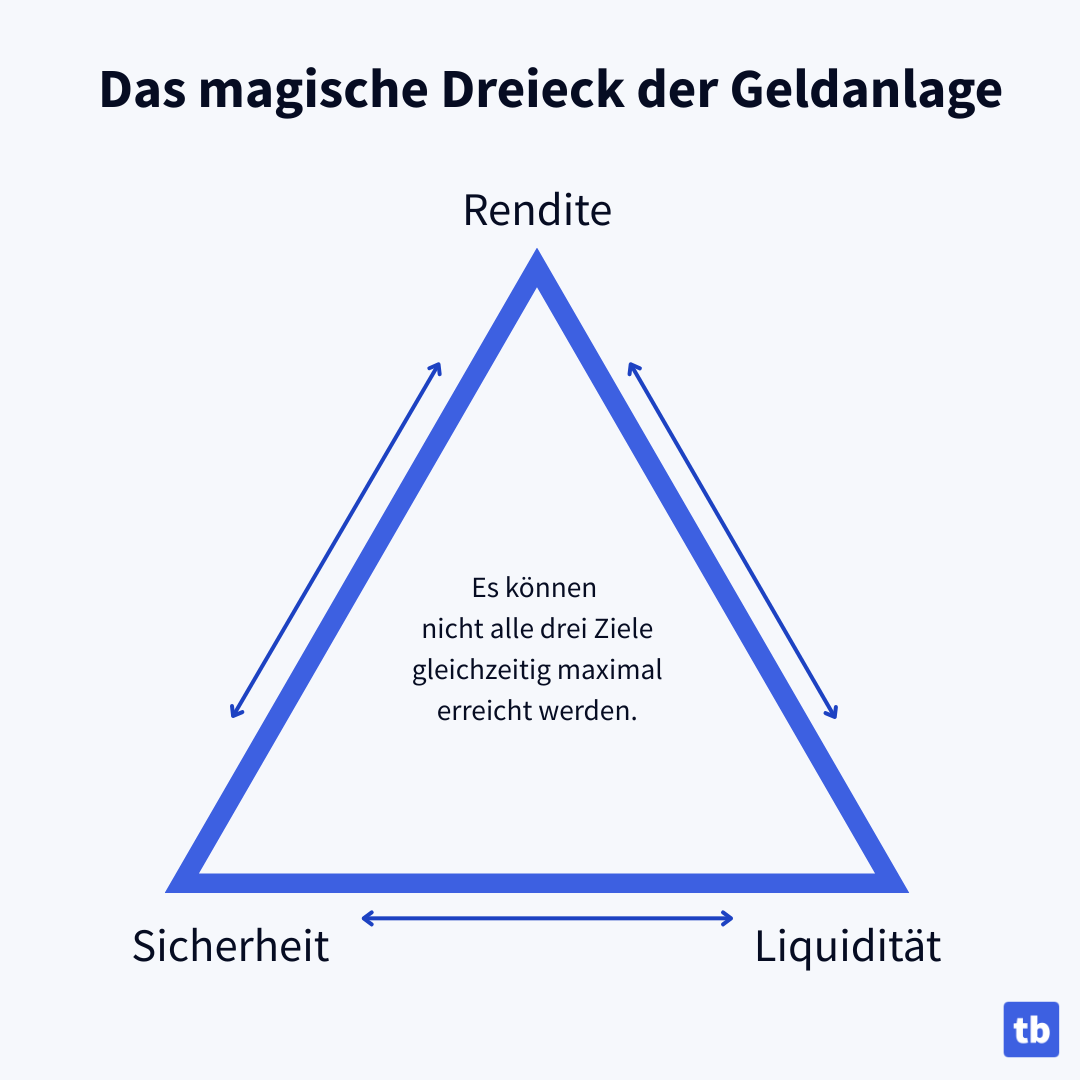

Das magische Dreieck

Das magische Dreieck der Geldanlage hilft Ihnen zu verstehen, warum es „die eine perfekte Geldanlage“ nicht gibt und wie Sie den richtigen Kompromiss für Ihre persönlichen Ziele finden. Das Dreieck besteht aus drei Zielen, die in einem ständigen Konflikt zueinander stehen:

Sie können in der Regel nicht alle drei Ziele gleichzeitig maximal erreichen. Eine Anlage, die extrem sicher und jederzeit verfügbar ist, wird kaum Rendite bringen. Eine Anlage mit extrem hoher Renditechance ist fast immer mit hohem Risiko und oft mit geringer Liquidität verbunden.

Überblick: Wo befinden sich welche Anlageklassen?

| Anlageform | Rendite | Sicherheit | Liquidität (Verfügbarkeit) |

|---|---|---|---|

| Girokonto / Bargeld* | Sehr gering | Sehr hoch | Sehr hoch |

| Tagesgeld | Gering | Sehr hoch | Sehr hoch |

| Festgeld | Gering bis mittel | Sehr hoch | Gering |

| Staatsanleihen | Gering bis mittel | Hoch | Hoch |

| Immobilien (vermietet) | Mittel bis hoch | Hoch | Sehr gering |

| Unternehmensanleihen | Mittel | Mittel | Hoch |

| Aktienfonds / ETFs (breit gestreut) | Hoch | Mittel | Hoch |

| Rohstoffe und Edelmetalle | Gering bis mittel | Mittel | Hoch |

| Einzelaktien | Sehr hoch | Gering | Hoch |

| Kryptowährungen | Sehr hoch | Sehr gering | Mittel |

Alle Anlageformen im Überblick

Wie viel Geld sollten Sie anlegen und was kann daraus werden?

Ihre persönliche Sparrate

Machen Sie einen Kassensturz und finden Sie heraus, wie viel Geld Ihnen monatlich zur Verfügung steht, das Sie ohne finanzielle Einschnitte sparen oder anlegen können. Verschaffen Sie sich dazu einen (ehrlichen) Überblick über Ihre Einnahmen und Ausgaben, zum Beispiel mit einem Haushaltsbuch oder einer App.

Die 50-30-20-Regel

Eine einfache Methode zur Budgetierung ist die 50-30-20-Regel. Sie teilt Ihr monatliches Nettoeinkommen in drei Töpfe auf:

So können Sie Ihre persönliche Sparrate ganz einfach ermitteln: Beträgt Ihr monatliches Nettoeinkommen beispielsweise 2.500 Euro, sollten Sie 500 Euro in (verschiedene) Geldanlagen investieren.

Rechenbeispiele: Was aus Ihrem Geld werden kann

Die folgende Tabelle zeigt beispielhaft, wie sich ein monatlicher Sparplan von 100 Euro über 20 Jahre bei unterschiedlichen Renditen entwickeln kann. Diese Renditen spiegeln verschiedene Anlagestrategien wider – von sehr sicher bis wachstumsorientiert.

| Jährliche Rendite | Entspricht einer Strategie, die… | Eingezahlt (20 Jahre) | Mögliches Endvermögen |

|---|---|---|---|

| 2 % | …auf hohe Sicherheit setzt (z. B. Tagesgeld, Festgeld, sichere Anleihen). | 24.000 € | ca. 29.400 € |

| 4 % | …ausgewogen zwischen Sicherheit und Wachstum balanciert. | 24.000 € | ca. 36.600 € |

| 7 % | …langfristig und chancenorientiert auf Wachstum setzt (z. B. mit Aktien oder ETFs). | 24.000 € | ca. 52.400 € |

So interpretieren Sie diese Zahlen richtig

Dies sind vereinfachte Beispielrechnungen zur Illustration des Zinseszinseffekts. Steuern und Inflation sind nicht berücksichtigt. Die tatsächliche Entwicklung Ihres Vermögens hängt von vielen Faktoren ab, insbesondere von der Wahl Ihrer Anlageklassen und dem allgemeinen Marktumfeld.

- Zum Szenario mit zwei Prozent Rendite

Diese Rendite spiegelt sichere, zinsabhängige Anlagen wie Tages- oder Festgeld wider. Die tatsächliche Höhe dieser Sparzinsen ist direkt vom allgemeinen Zinsniveau abhängig, das maßgeblich von der Europäischen Zentralbank (EZB) beeinflusst wird. In langen Niedrigzinsphasen können diese Zinsen auch deutlich unter zwei Prozent fallen und sich der Nullmarke annähern. - Zum Szenario mit sieben Prozent Rendite

Dieser Wert repräsentiert eine langfristige, aktienbasierte Anlage. Wichtig ist hierbei zu verstehen, dass dies ein langfristiger Durchschnittswert ist. In der Realität schwankt der Aktienmarkt stark: Es wird Jahre mit deutlich positiveren Renditen von über zwanzig Prozent geben, aber auch Jahre mit negativen Renditen. Die historische Erfahrung zeigt, dass Anleger, die über Zeiträume von 15 Jahren oder länger investiert blieben, im Durchschnitt Renditen von sieben Prozent oder mehr erzielen konnten, indem sie diese Schwankungen diszipliniert durchgehalten haben.

Die Tabelle soll Ihnen also kein exaktes Endergebnis vorhersagen, sondern ein Gefühl für die unterschiedlichen Wachstumspotenziale geben. Welcher Weg und welche Renditeerwartung für Sie realistisch und passend sind, hängt von Ihrer persönlichen Risikobereitschaft und Ihrem Anlagehorizont ab

Jetzt die ideale Geldanlage finden

Die Testsieger 2026 aus Stiftung Warentest, Ökotest und Focus Money im Vergleich:

Welcher Anlegertyp sind Sie?

Die zwei Säulen Ihrer Risikotoleranz

- Die subjektive Risikobereitschaft

Das ist Ihr „Bauchgefühl“. Wie fühlen Sie sich bei dem Gedanken, dass der Wert Ihrer Anlagen schwanken kann? Können Sie es emotional aushalten, wenn Ihr Depot vorübergehend 20 Prozent im Minus ist, oder würde Sie das zu Panikverkäufen verleiten? Ehrlichkeit ist hier entscheidend. - Die objektive Risikotragfähigkeit

Das sind die harten Fakten. Wie viel Verlust können Sie sich finanziell leisten, ohne dass Ihre Lebensplanung oder Ihre Existenz gefährdet wird? Diese Säule hat nichts mit Gefühl zu tun, sondern mit Ihrer realen finanziellen Situation.

Die Risikotoleranz stützt sich auf diese zwei unterschiedlichen, aber gleich wichtigen Säulen. Eine passende Strategie liegt immer dort, wo sich beide Säulen treffen. Sie sollten nie mehr Risiko eingehen, als Sie emotional wollen und finanziell können.

Wie hoch ist Ihre Risikotragfähigkeit?

Stellen Sie sich die folgenden Fragen, um Ihre objektive Fähigkeit, Risiken zu tragen, einzuschätzen. Je mehr dieser Fragen Sie positiv beantworten können, desto höher ist in der Regel Ihre Risikotragfähigkeit.

Ihr Anlagehorizont

Je länger der Anlagehorizont (zum Beispiel über 10 Jahre), desto besser können Sie Marktschwankungen aussitzen und desto mehr Risiko können Sie eingehen.

Ihre finanzielle Situation

Ein sicheres finanzielles Polster beziehungsweise einen ausreichend hohen Notgroschen in Höhe von drei bis sechs Monatsgehältern erlaubt es Ihnen, risikoreicher zu investieren, da Sie nicht gezwungen sind, in schlechten Zeiten zu verkaufen.

Ihre Vermögensverhältnisse

Wenn Sie nur einen kleinen Teil Ihres Vermögens anlegen, können Sie mehr Risiko wagen, als wenn Sie einen Großteil Ihres Ersparten investieren. Achten Sie darauf, nicht Ihr komplettes Vermögen in eine Anlageklasse zu stecken, sonst droht ein Klumpenrisiko. Setzen Sie lieber auf Diversifikation.

Ihr Wissen und Ihre Erfahrung

Je mehr Wissen Sie haben, desto besser können Sie Risiken einschätzen und fundierte Entscheidungen treffen. Dies geht auch mit der ersten goldenen Regel einher, nur in das zu investieren, was man wirklich versteht. Haben Sie das Gefühl, dadurch Investitionschancen zu verpassen oder interessieren Sie sich dennoch für bestimmte Anlageklassen, dann lernen Sie.

Die fünf Anlegertypen: Finden Sie sich wieder?

| Anlegertyp | Anlageziel | Risikobereitschaft | Typische Produkte |

|---|---|---|---|

| Sicherheitsorientiert | Kapitalerhalt. „Bloß kein Geld verlieren.“ | Sehr gering | Tagesgeld, Festgeld, Staatsanleihen mit Top-Bonität |

| Ertragsorientiert | Begrenztes Risiko. „Sicherheit ist wichtig, aber kleine, stetige Erträge auch.“ | Gering | Anleihenfonds, defensive Mischfonds, Immobilienfonds |

| Ausgewogen | Ausgewogener Mix. „Ich möchte eine solide Rendite, kann aber Schwankungen akzeptieren.“ | Mittel | Globale Aktien-ETFs, Mischfonds, dividendenstarke Aktien |

| Chancenorientiert | Hohes Wachstum. „Für eine hohe Rendite gehe ich bewusst höhere Risiken ein.“ | Hoch | Wachstumsstarke Aktien-ETFs, Einzelaktien, Themenfonds |

| Spekulativ | Maximale Rendite. „Ich will die höchstmögliche Rendite und kann auch Totalverluste verkraften.“ | Sehr hoch | Einzelaktien, Derivate, Kryptowährungen |

Jetzt die ideale Geldanlage finden

Die Testsieger 2026 aus Stiftung Warentest, Ökotest und Focus Money im Vergleich:

Die wichtigsten Formen der Geldanlage im Überblick

Sicher anlegen mit Tages- und Festgeld

Jede solide Finanzplanung beginnt mit einem sicheren Fundament. Bevor Sie über renditestarke Anlagen nachdenken, sollten Sie sicherstellen, dass Ihr Notgroschen und kurzfristige Sparziele sicher und verfügbar geparkt sind. Hierfür sind Tages- und Festgeldkonten die erste Wahl. Sie fallen unter die gesetzliche Einlagensicherung, die Ihr Guthaben bis zu 100.000 Euro pro Kunde und Bank schützt.

Tagesgeld: Jederzeit verfügbar

Ein Tagesgeldkonto ist ein reines Sparkonto ohne feste Laufzeit. Sie können jederzeit Geld einzahlen und abheben. Die Zinsen sind variabel und passen sich dem aktuellen Marktniveau an.

Die Zinsen für Tagesgeld unterscheiden sich von Bank zu Bank erheblich. Mit unserem Tagesgeld-Vergleichsrechner finden Sie mühelos das aktuell beste Angebot.

Festgeld: Planbare Zinsen und Erträge

Beim Festgeld legen Sie einen bestimmten Betrag für eine feste Laufzeit (zum Beispiel ein, zwei oder fünf Jahre) zu einem garantierten Zinssatz an. Während dieser Zeit können Sie nicht auf das Geld zugreifen.

Vergleichen Sie die Konditionen für verschiedene Laufzeiten. Unser Festgeld-Vergleichsrechner zeigt Ihnen die Top-Zinsen für Ihre gewünschte Anlagedauer.

Renditestark starten mit ETFs, Fonds und Aktien

Mit diesen Anlageklassen investieren Sie in die Wirtschaft und haben die Chance auf deutlich höhere Renditen als mit Zinsprodukten. Im Gegenzug unterliegen diese Anlagen Marktschwankungen und erfordern einen längeren Anlagehorizont

ETFs (Exchange-Traded Funds)

Ein ETF ist ein börsengehandelter Fonds, der passiv einen kompletten Marktindex (zum Beispiel den deutschen DAX oder den Weltindex MSCI World) nachbildet. Er kauft automatisch alle Aktien des Index und streut Ihr Geld somit auf einen Schlag über Hunderte oder Tausende Unternehmen.

Aktien: Direkte Beteiligung an Unternehmen

Mit dem Kauf einer Aktie erwerben Sie einen kleinen Anteil an einem Unternehmen (zum Beispiel an Amazon, Apple oder Siemens) und werden so zum Miteigentümer.

Aktive Investmentfonds: Von Experten gemanagt

Bei einem aktiven Fonds versucht ein Fondsmanagement durch gezielte Auswahl von Wertpapieren („Stock-Picking“), eine bessere Rendite als der Gesamtmarkt zu erzielen.

Um in ETFs, Fonds oder Aktien zu investieren, benötigen Sie ein Wertpapierdepot bei einer Bank oder einem Online-Broker. Mit unserem Depot-Vergleichsrechner finden Sie den passenden und günstigsten Anbieter für Ihre Bedürfnisse.

Für Fortgeschrittene: Weitere Anlageklassen für größere Vermögen

Sobald Ihr Basis-Portfolio aus sicheren Anlagen und einem weltweit gestreuten ETF steht, können weitere Anlageklassen zur gezielten Optimierung oder breiteren Diversifikation sinnvoll sein. Diese Optionen sind in der Regel für erfahrenere Anleger und größere Vermögen geeignet, da sie oft ein höheres Mindestinvestment, spezifisches Fachwissen oder einen höheren Verwaltungsaufwand erfordern.

Anleihen

Neben den sehr sicheren deutschen Staatsanleihen gibt es einen riesigen Markt an Unternehmens- und internationalen Staatsanleihen. Mit diesen „festverzinslichen Wertpapieren“ können fortgeschrittene Anleger gezielt Zinserträge generieren oder ihr Portfolio stabilisieren. Die Auswahl der richtigen Anleihe erfordert jedoch tiefes Wissen über Bonität, Laufzeiten und Zinsrisiken.

Rohstoffe und Edelmetalle

Physisches Gold oder spezielle Wertpapiere auf Rohstoffe können ein Portfolio in Krisenzeiten absichern und vor Inflation schützen. Sie als strategische Beimischung zu nutzen, erfordert jedoch ein Verständnis für globale Marktzyklen und die spezifischen Eigenschaften dieser Anlageklasse, die keine laufenden Erträge abwirft.

Immobilien als Kapitalanlage

Das „Betongold“ kann über den Kauf einer physischen Immobilie als Kapitalanlage oder über spezielle Immobilienfonds oder -ETFs ins Portfolio geholt werden. Es bietet Schutz vor Inflation und die Chance auf Mieteinnahmen, ist aber sehr illiquide (schwer zu verkaufen) und mit hohem Aufwand verbunden.

Digitale Assets

Kryptowährungen wie Bitcoin bleiben eine hochspekulative Anlageklasse. Wer hier investiert, sollte nicht nur die extremen Preisschwankungen aushalten können, sondern sich auch intensiv mit der Technologie und den Marktmechanismen auseinandersetzen.

Diese fortgeschrittenen Anlageklassen bieten spannende Chancen, bergen aber auch spezifische Risiken und Komplexitäten, die eine individuelle Analyse erfordern. Unsere Experten analysieren Ihre persönliche Situation und entwickeln mit Ihnen eine maßgeschneiderte Strategie für den nächsten Schritt Ihres Vermögensaufbaus.

Kosten, Gebühren und Steuern: Was vom Gewinn übrig bleibt

Welche Kosten können anfallen?

Die Rendite ist nicht immer der Betrag, der eins zu eins auf Ihrem Konto ankommt. Bei vielen Geldanlagen fallen Kosten an, die Ihre Rendite im Gesamten schmälern:

- Konto- und Depotgebühren

Einige Banken verlangen Gebühren für die reine Führung eines Wertpapierkontos. Hier lohnt sich ein Vergleich, da viele moderne Anbieter kostenlose Modelle haben oder unter bestimmten Bedingungen die Kontoführungsgebühren erlassen. Tages- und Festgeldkonten haben in der Regel keine Kontoführungsgebühren. - Laufende Produktkosten

Insbesondere bei gemanagten Produkten wie Investmentfonds fallen jährliche Gebühren für die Verwaltung an. Diese werden prozentual vom angelegten Vermögen abgezogen. - Transaktionskosten

Dies sind einmalige Kosten, die beim Kauf oder Verkauf einer Anlage anfallen können. Beispiele sind der Ausgabeaufschlag bei vielen Fonds oder die Ordergebühren beim Kauf einer Aktie oder eines ETFs. In der Regel ist das Ausführen eines ETF-Sparplans jedoch kostenfrei.

Typischen Gebühren im Vergleich

Die Kosten sind einer der größten Hebel für Ihren Anlageerfolg. Bevor Sie sich für ein Produkt entscheiden, ist es entscheidend zu verstehen, welche Gebühren anfallen können.

| Anlageklasse | Laufende Kosten pro Jahr (TER*) | Zusätzliche mögliche Kosten |

|---|---|---|

| Tagesgeld- und Festgeldkonten | 0 % | Keine. Die Bank verdient an der Zinsdifferenz, nicht durch direkte Gebühren am Anlagebetrag. |

| Aktive Investmentfonds | 1,2–2,5 % | Oft Ausgabeaufschlag (2–5 % einmalig beim Kauf), Depotgebühren. Die hohen Kosten decken das aktive Fondsmanagement, Analysten und den Vertrieb. |

| ETFs (Passive Indexfonds) | 0,05–0,5 % | Geringe Transaktionskosten (Ordergebühren), eventuell Depotgebühren. Da nur ein Index passiv nachgebildet wird, entfällt das teure Management. Dies ist der größte Vorteil. |

| Robo-Advisors | 0,5–1,5 % | In der Regel keine, da die Kosten der ETFs meist in der Servicegebühr enthalten sind. Setzen sich aus der Servicegebühr für die Plattform und der TER der genutzten ETFs zusammen. |

Muss ich Gewinne und Zinsen versteuern?

Grundsätzlich sind in Deutschland alle Gewinne, die Sie aus Ihrer Geldanlage erzielen – sogenannte Kapitalerträge –, durch die Abgeltungsteuer steuerpflichtig. Aber: Ein erheblicher Teil Ihrer Gewinne kann durch den Sparerpauschbetrag komplett steuerfrei bleiben, vorausgesetzt, Sie setzen Ihre Freistellungsaufträge korrekt ein und nutzen diese auch komplett aus.

Abgeltungsteuer: Was versteuert wird

Auf alle Gewinne aus der Geldanlage wird die Abgeltungsteuer (auch Kapitalertragsteuer genannt) fällig. Dies gilt zum Beispiel für Zinsen von Ihrem Tages- oder Festgeldkonto, Dividenden von Aktien oder Fonds oder Kursgewinne, die Sie beim Verkauf von Aktien oder ETFs erzielen.

Die Steuer setzt sich wie folgt zusammen:

- 25 Prozent Abgeltungsteuer

- 5,5 Prozent Solidaritätszuschlag (auf die Steuersumme)

- ggf. 8–9 Prozent Kirchensteuer (auf die Steuersumme)

Insgesamt beläuft sich die Steuerlast damit auf rund 26,4 Prozent (ohne Kirchensteuer). Ihre Bank oder Ihr Broker führt diese Steuer für Sie automatisch an das Finanzamt ab. Sie müssen sich in der Regel um nichts kümmern. Zum Jahresende erhalten Sie eine Steuerübersicht für Ihre Unterlagen – bewahren Sie diese für eine eventuelle Steuererklärung gut auf.

Sparerpauschbetrag: Ihr persönlicher Freibetrag

Der Staat gewährt jedem Bürger einen jährlichen Freibetrag auf Kapitalerträge, den sogenannten Sparerpauschbetrag. 2026 beträgt dieser 1.000 Euro für Ledige und 2.000 Euro für Verheiratete. Alle Gewinne bis zu dieser Höhe sind komplett steuerfrei. Das bedeutet, Sie können jedes Jahr Gewinne in dieser Höhe erzielen, ohne auch nur einen Cent Steuern darauf zu zahlen. Erst für den Betrag, der über diesen Pauschbetrag hinausgeht, wird die Abgeltungsteuer fällig.

Freistellungsauftrag: Das Formular, mit dem Sie Steuern sparen

Damit Ihre Bank weiß, dass sie Ihren Sparerpauschbetrag berücksichtigen soll und Ihre Kapitalerträge bis zur Höhe des eingetragenen Betrags vom automatischen Steuerabzug freistellt, müssen Sie dies aktiv bei jeder Bank einstellen. Dies geschieht über den sogenannten Freistellungsauftrag, den Sie in der Regel in Ihrem Online-Banking einrichten können (oft unter dem Menüpunkt „Service“, „Formulare“ oder „Steuern“).

Sie können Ihren gesamten Freibetrag von 1.000 Euro beziehungsweise 2.000 Euro auf mehrere Banken aufteilen. Wenn Sie also bei Bank A Ihr Tagesgeld und bei Bank B Ihr Aktiendepot haben, können Sie zum Beispiel 200 Euro bei Bank A und die restlichen 800 Euro bei Bank B freistellen. Die Summe aller Ihrer Freistellungsaufträge darf Ihren persönlichen Gesamtbetrag nicht übersteigen.

Steuern über die Steuererklärung zurückbekommen

Wenn Sie vergessen haben, einen Freistellungsauftrag einzurichten, neu zu vergeben oder ungünstig aufgeteilt haben, können Sie sich zu viel gezahlte Steuern über die jährliche Einkommenssteuererklärung zurückholen. Und dafür benötigen Sie die Jahressteuerbescheinigungen Ihrer Banken. Die abgeführten Steuerbeträge führen Sie dann in der „Anlage KAP“ auf.

Das Finanzamt rechnet alle Ihre Gewinne zusammen, zieht den Ihnen zustehenden Sparerpauschbetrag von 1.000 Euro (beziehungsweise 2.000 Euro ab und berechnet die korrekte Steuerlast. Die Differenz zu der bereits von den Banken abgeführten Steuer erhalten Sie als Erstattung zurück.

So finden Sie Ihre Anlagestrategie und die passenden Geldanlagen

Überblick: Welche Geldanlage passt zu welchem Ziel und Typ?

| Anlageziel (mit Beispielen) | Zeithorizont | Passende Anlageklassen | Ideal für Anlegertyp |

|---|---|---|---|

| Sicherheit und Liquidität (Notgroschen, Urlaubsersparnis, anstehende Reparaturen) | unter 3 Jahre | Tagesgeld, Festgeld (kurze Laufzeit) | Sicherheitsorientiert, Ertragsorientiert |

| Mittelfristiger Vermögensaufbau (Anzahlung für Immobilie, neues Auto, Auszeit) | 3 bis 10 Jahre | Mischung aus Festgeld, Anleihen und breit gestreuten Aktien-ETFs | Ertragsorientiert, Ausgewogen |

| Langfristiger Vermögensaufbau (Altersvorsorge, finanzielle Freiheit, Vermögen für Kinder) | über 10 Jahre | Breit gestreute Aktien-ETFs, Aktienfonds, Einzelaktien, Immobilien | Ausgewogen, Chancenorientiert, Spekulativ |

Die drei wichtigsten Anlageziele

Jede gute Strategie beginnt mit einem klar definierten Ziel. Denn für die Altersvorsorge in 30 Jahren brauchen Sie andere Werkzeuge als für den Autokauf in drei Jahren. Die meisten finanziellen Ziele lassen sich in drei Kategorien einteilen:

Sicherheit und Liquidität

Hier geht es um kurzfristige Ziele mit einem Zeithorizont von unter drei Jahren. Der primäre Zweck dieses Geldtopfes ist die finanzielle Sicherheit: Er dient als Notgroschen für unvorhergesehene Ausgaben wie eine Autoreparatur oder wird für konkrete, kurzfristige Sparziele wie den nächsten Urlaub oder neue Möbel genutzt. Die absolute Priorität liegt hier auf dem Kapitalerhalt und der jederzeitigen Verfügbarkeit Ihres Geldes. Eine nennenswerte Rendite ist bei diesem Ziel vollkommen nebensächlich.

Für dieses Anlageziel eignen sich Tagesgelder sowie Festgelder mit entsprechend kurzer Laufzeit.

Mittelfristiger Vermögensaufbau

Typischerweise geht es hier um größere Anschaffungen, wie die Ansparung von Eigenkapital für eine Immobilie, den Kauf eines neuen Autos oder die Finanzierung einer beruflichen Auszeit. Bei diesem Ziel verschiebt sich die Priorität: Es geht nicht mehr nur um Sicherheit, sondern um eine ausgewogene Balance. Ihre Geldanlage soll nicht nur erhalten bleiben, sondern auch einen realen Wertzuwachs erzielen, der die Inflation schlägt.

Für dieses Anlageziel eignet sich eine Mischung aus Festgeld, Anleihen und breit gestreuten Aktien-ETFs.

Langfristiger Vermögensaufbau

Der klassische Zweck ist hier die private Altersvorsorge, um die Rentenlücke zu schließen, oder das Erreichen der finanziellen Unabhängigkeit. Da der Faktor Zeit auf Ihrer Seite ist, ändert sich die Priorität grundlegend: Es geht nun um maximales Wachstum. Kurz- und mittelfristige Schwankungen am Markt verlieren an Bedeutung, da sie über die lange Zeit „ausgesessen“ werden können. So kann der Zinseszinseffekt seine volle Kraft entfalten und Ihr Vermögen exponentiell wachsen lassen.

Für dieses Anlageziel eignen sich breit gestreute Aktien-ETFs, Aktienfonds, Einzelaktien, Immobilien oder auch ein ETF-Sparplan als spätere Altersvorsorge.

In sechs Schritten zur ersten Geldanlage

- Fundament schaffen

Ist Ihr Notgroschen sicher auf einem Tagesgeldkonto geparkt? Dies ist die unerlässliche Basis für jede Geldanlage. - Kassensturz und Budget festlegen

Verschaffen Sie sich einen Überblick über Ihre Einnahmen und Ausgaben. Bestimmen Sie daraus Ihr monatliches Budget, das Sie regelmäßig und ohne Einschränkungen investieren können. Wir empfehlen eine Sparquote von etwa 20 Prozent des Nettoeinkommens. - Ziele und Zeithorizont klären

Definieren Sie klar, wofür Sie sparen (Immobilie, Eigenheim, Altersvorsorge) und wie lange Sie das Geld mindestens anlegen möchten (weniger als drei Jahre, über zehn Jahre). - Anlegerprofil bestimmen

Finden Sie heraus, welcher Anlegertyp Sie sind. Schätzen Sie Ihre persönliche Risikobereitschaft und Ihre finanzielle Risikotragfähigkeit ehrlich ein. - Persönliche Strategie entwickeln

Fügen Sie nun alle Teile zusammen. Entscheiden Sie, wie Sie Ihr Budget auf passende Anlageklassen aufteilen möchten, um Ihre Ziele gemäß Ihrem Risikoprofil zu erreichen. - Umsetzung starten

Nun sind Sie bereit, den nächsten Schritt zu gehen, ein Tagesgeld oder -festgeldkonto oder Depot zu eröffnen, Ihr Geld einzuzahlen oder einen Sparplan einzurichten. Der wichtigste Schritt ist, anzufangen.

Jetzt die ideale Geldanlage finden

Die Testsieger 2026 aus Stiftung Warentest, Ökotest und Focus Money im Vergleich:

Die häufigsten Fehler bei der Geldanlage – und wie Sie sie vermeiden

Fehler 1:

Trotz teurer Schulden mit dem Investieren beginnen

Bevor man über Rendite nachdenkt, muss das finanzielle Fundament stimmen. Einer der größten Fehler ist es, mit dem Investieren zu beginnen, während man gleichzeitig hohe Zinsen für Konsumschulden bezahlt, beispielsweise für den überzogenen Dispo oder für einen oder mehrere Ratenkredite. Dies ist nicht nur mühsam, sondern ein mathematisches Verlustgeschäft: Wenn Sie für einen Kredit 10 Prozent Zinsen zahlen, aber an der Börse eine durchschnittliche Rendite von 7 Prozent erwarten, machen Sie garantiert 3 Prozent Verlust.

Die Lösung: Tilgen Sie hochverzinste Konsumschulden, bevor Sie größere Summen investieren. Die Tilgung eines Kredits mit 10 Prozent Zinsen ist wie eine risikofreie Investition mit 10 Prozent Rendite. Ausnahme: Niedrig verzinste, langfristige Schulden wie eine Baufinanzierung müssen in der Regel nicht vollständig getilgt werden, bevor Sie mit dem Investieren beginnen.

Fehler 2:

Ohne Plan und Ziel investieren

Viele Anfänger machen den Fehler, einfach drauflos zu kaufen, was gerade populär ist. Wer ohne klares Ziel und eine persönliche Strategie investiert, besitzt am Ende nur eine zufällige Sammlung von Finanzprodukten, aber kein durchdachtes Portfolio. Dies führt dazu, dass Sie nicht wissen, wann Sie kaufen, halten oder verkaufen sollen. Sie können Ihren Erfolg nicht messen und gehen Risiken ein, die gar nicht zu Ihnen passen.

Die Lösung: Ihr schriftlich festgelegter Plan ist Ihr wichtigstes Werkzeug. Jede einzelne Anlageentscheidung muss sich an Ihren Zielen und Ihrem Risikoprofil messen lassen. Fragen Sie sich immer: „Bringt mich dieses Investment meinem Ziel näher und passt es zu meiner Strategie?“

Fehler 3:

Alles auf eine Karte setzen

Immer wieder investieren Anleger ihr gesamtes Geld in die Aktien des eigenen Arbeitgebers, in ein einziges, vielversprechendes Technologie-Unternehmen oder in die eine Trend-Branche. damit schaffen sie ein enormes „Klumpenrisiko“. Entwickelt sich diese eine Position schlecht oder geht das Unternehmen sogar pleite, ist ein Großteil Ihres Vermögens vernichtet.

Die Lösung: Das Prinzip der Diversifikation. Wie in den goldenen Regeln beschrieben, ist eine breite Streuung Ihr bester Schutz vor dem Totalverlust. Mit einem weltweit gestreuten ETF als Kern Ihrer Anlage verteilen Sie Ihr Risiko automatisch und kostengünstig auf Tausende von Unternehmen, Branchen und Länder.

Fehler 4:

Emotionen die Oberhand gewinnen lassen

Die menschliche Psyche ist an der Börse unser größter Feind. Zwei Emotionen sind besonders gefährlich: Panik und Gier. In fallenden Märkten verkaufen viele in Panik, um „Schlimmeres zu verhindern“. In euphorischen Phasen kaufen sie gierig zu Höchstpreisen, aus Angst, etwas zu verpassen. Dadurch handelt man genau falsch, verkauft billig und kauft teuer.

Die Lösung: Vertrauen Sie Ihrem Plan, nicht Ihren Emotionen. Automatisieren Sie Ihre Investitionen mit einem monatlichen Sparplan, um die emotionale Kaufentscheidung zu umgehen. Schauen Sie nicht täglich auf Ihr Depot – eine Kontrolle einmal im Quartal oder sogar halbjährlich ist völlig ausreichend.

Fehler 5:

Auf den perfekten Moment warten

Viele Menschen wissen, dass sie investieren sollten, aber sie zögern. Sie haben Angst, zum falschen Zeitpunkt einzusteigen, etwa wenn die Kurse gerade auf einem Höchststand sind, und warten lieber auf den nächsten großen Börsencrash. Dies ist vielleicht der teuerste Fehler von allen, denn: Während Sie warten, entgeht Ihnen das potenzielle Wachstum und vor allem die wertvolle Zeit, in der der Zinseszinseffekt für Sie arbeiten könnte.

Die Lösung: Der beste Zeitpunkt, um mit dem Investieren anzufangen, ist immer jetzt. Beginnen Sie mit einem Sparplan. So kaufen Sie regelmäßig Anteile – mal zu höheren, mal zu niedrigeren Kursen. Das gleicht den Einstiegspreis über die Zeit aus (Cost-Average-Effekt) und Sie sind sofort im Markt.

Jetzt die ideale Geldanlage finden

Die Testsieger 2026 aus Stiftung Warentest, Ökotest und Focus Money im Vergleich:

Die häufigsten Fragen zum Thema Geld anlegen

Warum sollte ich mein Geld nicht einfach auf dem Girokonto liegen lassen?

Ihr Girokonto ist für den täglichen Zahlungsverkehr gedacht, nicht zum Sparen. Dort liegendes Geld ist zwei Problemen ausgesetzt: Es erwirtschaftet keine Zinsen und verliert durch die Inflation stetig an Kaufkraft. Das bedeutet, Sie können sich in Zukunft für denselben Eurobetrag weniger leisten. Ein größerer Betrag auf dem Girokonto führt also zu einem garantierten, realen Wertverlust.

Wie viel Geld brauche ich, um mit dem Investieren anzufangen?

Der Mythos, dass man reich sein muss, um zu investieren, ist längst überholt. Dank moderner Online-Broker und ETF-Sparpläne können Sie bereits mit sehr kleinen Beträgen starten – oft schon ab einem Euro, 25 Euro oder 50 Euro pro Monat. Viel wichtiger als die Höhe des Startkapitals ist die Regelmäßigkeit und die Disziplin, mit der Sie dabeibleiben.

Wann ist der beste Zeitpunkt, um mit der Geldanlage zu beginnen?

Die klare Antwort lautet: heute. Viele Anleger zögern, weil sie auf den „perfekten“ Einstiegsmoment oder den nächsten Börsencrash warten. Dabei ist die Zeit, die Ihr Geld am Markt investiert ist, der entscheidendste Faktor für den Erfolg. Anstatt zu versuchen, den Markt zu timen, ist es fast immer besser, einfach anzufangen – idealerweise mit einem Sparplan, der die Einstiegskurse über die Zeit mittelt.

Brauche ich für die Geldanlage verschiedene Konten?

Eine Aufteilung auf mindestens drei Konten ist empfehlenswert: Das Girokonto für Ihre täglichen Einnahmen und Ausgaben. Das Tagesgeldkonto als separater und sicherer Ort für Ihren Notgroschen. Und ein Wertpapierdepot, das Sie benötigen, um renditestarke Anlagen wie Aktien oder ETFs kaufen und verwahren zu können. Diese Trennung schafft Übersicht und finanzielle Disziplin.

Was bedeutet die gesetzliche Einlagensicherung für mein Tages- und Festgeld?

Die gesetzliche Einlagensicherung ist ein Schutzmechanismus, der Ihr Bankguthaben im Falle einer Insolvenz Ihrer Bank absichert. Innerhalb der Europäischen Union sind dadurch Ihre Einlagen bis zu einer Höhe von 100.000 Euro pro Kunde und pro Bank gesetzlich garantiert. Dies gilt für sämtliche Guthaben auf Girokonten, Tagesgeld- und Festgeldkonten sowie dem Verrechnungskonto Ihres Depots. Sollten Sie mehr als 100.000 Euro bei einer einzigen Bank halten, ist es aus Sicherheitsgründen sinnvoll, das Guthaben auf verschiedene Institute zu verteilen, um bei jeder Bank den vollen Schutz zu genießen.

Was ist der Unterschied zwischen einem ETF und einer Aktie?

Der grundlegende Unterschied liegt in der Risikostreuung. Mit dem Kauf einer Aktie erwerben Sie einen direkten Anteil an einem einzigen Unternehmen. Ihr gesamter Anlageerfolg hängt damit zu 100 Prozent vom wirtschaftlichen Schicksal dieser einen Firma ab, was sowohl hohe Chancen als auch ein hohes Risiko bedeutet. Ein ETF (Exchange-Traded Fund) ist hingegen wie ein Korb, der die Aktien von Hunderten oder Tausenden von Unternehmen gleichzeitig enthält. Wenn Sie einen Anteil an einem weltweit anlegenden ETF kaufen, gehört Ihnen also ein winziges Stück von unzähligen Firmen. Das Risiko wird dadurch automatisch extrem breit gestreut (diversifiziert).

Was ist der Unterschied zwischen einem ETF und einem aktiven Fonds?

Ein aktiver Investmentfonds wird von einem Fondsmanagement-Team geleitet. Dessen Ziel ist es, durch eine gezielte Auswahl von Wertpapieren (wie Aktien oder Anleihen) eine höhere Rendite als der jeweilige Vergleichsmarkt zu erzielen. Ein passiver ETF (Exchange-Traded Fund) hingegen hat nicht das Ziel, den Markt zu schlagen. Stattdessen bildet er die Wertentwicklung eines bestehenden Marktindex (zum Beispiel des DAX oder MSCI World) so exakt und effizient wie möglich ab. Dies geschieht automatisiert und regelbasiert, ohne teures Management.

Wie kaufe ich ganz konkret einen ETF?

Der Kauf eines ETFs erfolgt in drei einfachen Schritten. Zuerst benötigen Sie ein Wertpapierdepot bei einer Bank oder einem Online-Broker. Zweitens suchen Sie den gewünschten ETF anhand seiner eindeutigen Kennnummer (WKN oder ISIN) heraus. Drittens geben Sie in der Ordermaske Ihres Depots diese Kennnummer ein, legen den Betrag fest, den Sie investieren möchten (entweder als Einmalkauf oder als monatlichen Sparplan) und führen die Kauforder aus.

Kann sich mein Anlegertyp im Laufe des Lebens ändern?

Es ist sogar sehr wahrscheinlich und ein Zeichen von guter Finanzplanung. Ein junger Berufstätiger mit einem langen Anlagehorizont kann ein höheres Risiko eingehen und „chancenorientiert“ sein. Dieselbe Person wird zehn Jahre vor dem Renteneintritt vielleicht „ausgewogener“ oder „ertragsorientiert“ handeln, um das aufgebaute Vermögen zu sichern. Deshalb ist es wichtig, die eigene Strategie regelmäßig, zum Beispiel alle paar Jahre, zu überprüfen.

Muss ich wegen meiner Geldanlage eine Steuererklärung machen?

In der Regel nicht, sofern Sie bei Ihren deutschen Banken und Brokern korrekte Freistellungsaufträge eingerichtet haben. Die Abgeltungsteuer wird dann automatisch korrekt abgeführt. Eine Steuererklärung (mit der „Anlage KAP“) wird jedoch notwendig oder ist empfehlenswert, wenn Sie Ihre Freistellungsaufträge vergessen oder ungünstig verteilt haben.

Was passiert mit meinem Freistellungsauftrag, wenn ich ihn in einem Jahr nicht ausschöpfe?

Der Sparerpauschbetrag ist ein jährlicher Freibetrag. Wenn Sie Ihren eingerichteten Freistellungsauftrag in einem Kalenderjahr nicht vollständig nutzen, verfällt der nicht genutzte Teil am Jahresende. Er kann nicht in das nächste Jahr übertragen werden. Am 1. Januar eines jeden Jahres startet Ihr Freibetrag wieder bei vollen 1.000 Euro beziehungsweise 2.000 Euro.

Haben Sie alles gefunden?

Hier finden Sie weitere interessante Inhalte zum Thema:

Schnelle Frage, Kritik oder Feedback?

Wir helfen Ihnen gern. Professionelle Beratung von echten Menschen. Rufen Sie uns zum Ortstarif an oder schreiben Sie uns per E‑Mail.

Die auf dieser Website bereitgestellten Inhalte dienen ausschließlich der allgemeinen, unverbindlichen Information zu Finanz- und Vorsorgethemen. Sie stellen keine individuelle Anlage-, Steuer-, Rechts- oder Versicherungsberatung im Sinne des § 2 Abs. 10 Wertpapierinstitutsgesetz (WpIG) beziehungsweise des § 85 Wertpapierhandelsgesetz (WpHG) dar und können eine persönliche Beratung durch hierfür qualifizierte Fachleute nicht ersetzen. Prüfen Sie vor jeder Anlageentscheidung sorgfältig, ob das jeweilige Produkt zu Ihrem persönlichen Risikoprofil, Ihrem Anlagehorizont und Ihren finanziellen Verhältnissen passt, und holen Sie sich bei Bedarf fachkundigen Rat ein.